Tras la entrada en vigor de la Ley GENIUS, ¿cuál sería la forma más apropiada de tratar la narrativa en torno a las stablecoins desde una perspectiva prudente?

Durante la madrugada de hoy (hora de Beijing), la Cámara de Representantes de Estados Unidos ha aprobado tres piezas clave de legislación sobre criptomonedas: la Ley CLARITY, la Ley GENIUS y la Ley Anti-CBDC de Vigilancia Estatal. Está previsto que Trump firme la Ley GENIUS este viernes, según la hora local.

Es la primera vez que Estados Unidos implanta un marco regulatorio nacional para las stablecoins, lo que marca el fin de la ambigüedad normativa y la integración de estos activos en el sistema financiero convencional. Paralelamente, grandes centros financieros como Hong Kong y la Unión Europea aceleran la creación de sus propios marcos, anticipando una transformación global del sector de las stablecoins.

El análisis de los últimos meses evidencia que las stablecoins han evolucionado de meras variables bajo vigilancia regulatoria a verdadero pilar infraestructural reconocido por la oficialidad. ¿Qué ha provocado este giro radical, quién lidera la proyección internacional de las stablecoins y cómo debemos interpretar este impulso?

De la narrativa Web3 a la estrategia nacional: ¿quién lidera el cambio?

Desde comienzos de año, las stablecoins han ocupado un lugar central en la agenda política y financiera global.

No se trata de una casualidad ni de la mera consecuencia del avance tecnológico. Estamos ante un cambio estructural impulsado por la política, en el que la administración Trump ha actuado como un agente disruptivo.

Por una parte, Trump ha manifestado una oposición constante a la implantación de monedas digitales de bancos centrales (CBDC), apostando públicamente por una solución para el dólar digital impulsada por el sector privado. Por otra, desde el respaldo a la stablecoin USD1 asociada a su grupo familiar hasta el impulso y aprobación de la Ley GENIUS, Trump está cumpliendo su programa electoral para rebajar la regulación sobre criptoactivos.

Esta sucesión de acontecimientos ha llevado a que los reguladores de todo el mundo reevalúen el papel de las stablecoins. En cuestión de meses, estas han dejado de ser un tema marginal en la comunidad cripto para convertirse en asunto prioritario en la elaboración de políticas nacionales. Más allá del calendario normativo creado por Hong Kong para su futura Ley de Stablecoins, las grandes economías trabajan ya de forma paralela y decidida en el diseño de marcos claros de cumplimiento:

- El Reglamento sobre Mercados de Criptoactivos (MiCA) de la Unión Europea, vigente desde 2024, regula de forma integral los criptoactivos e introduce categorías específicas para stablecoins.

- El partido gubernamental de Corea del Sur, liderado por el presidente Lee Jae-myung, ha propuesto la Ley Básica sobre Activos Digitales, que permite la emisión de stablecoins a empresas que dispongan de al menos 500 millones de KRW (alrededor de 370.000 dólares) de capital y garantías de devolución respaldadas por reservas.

En definitiva, la aprobación de la Ley GENIUS no supone solo una desregulación de las stablecoins en EE. UU., sino una apuesta decidida por un dólar digital privado frente a una moneda digital estatal.

La posición estadounidense servirá previsiblemente de modelo para los marcos regulatorios de otros países y contribuirá a consolidar las stablecoins como estándar en la política financiera internacional.

El ecosistema de stablecoins está en plena transformación

Durante años, el mercado de stablecoins ha estado liderado por Tether (USDT) y Circle (USDC), que representan la “eficiencia de liquidez” y la “transparencia regulatoria”, respectivamente:

- USDT se centra en la liquidez interplataforma y la rapidez de negociación, manteniendo su preeminencia en exchanges y redes de compensación alternativas.

- USDC destaca por su orientación al cumplimiento y la transparencia, ganando presencia en entornos regulados y entre clientes institucionales.

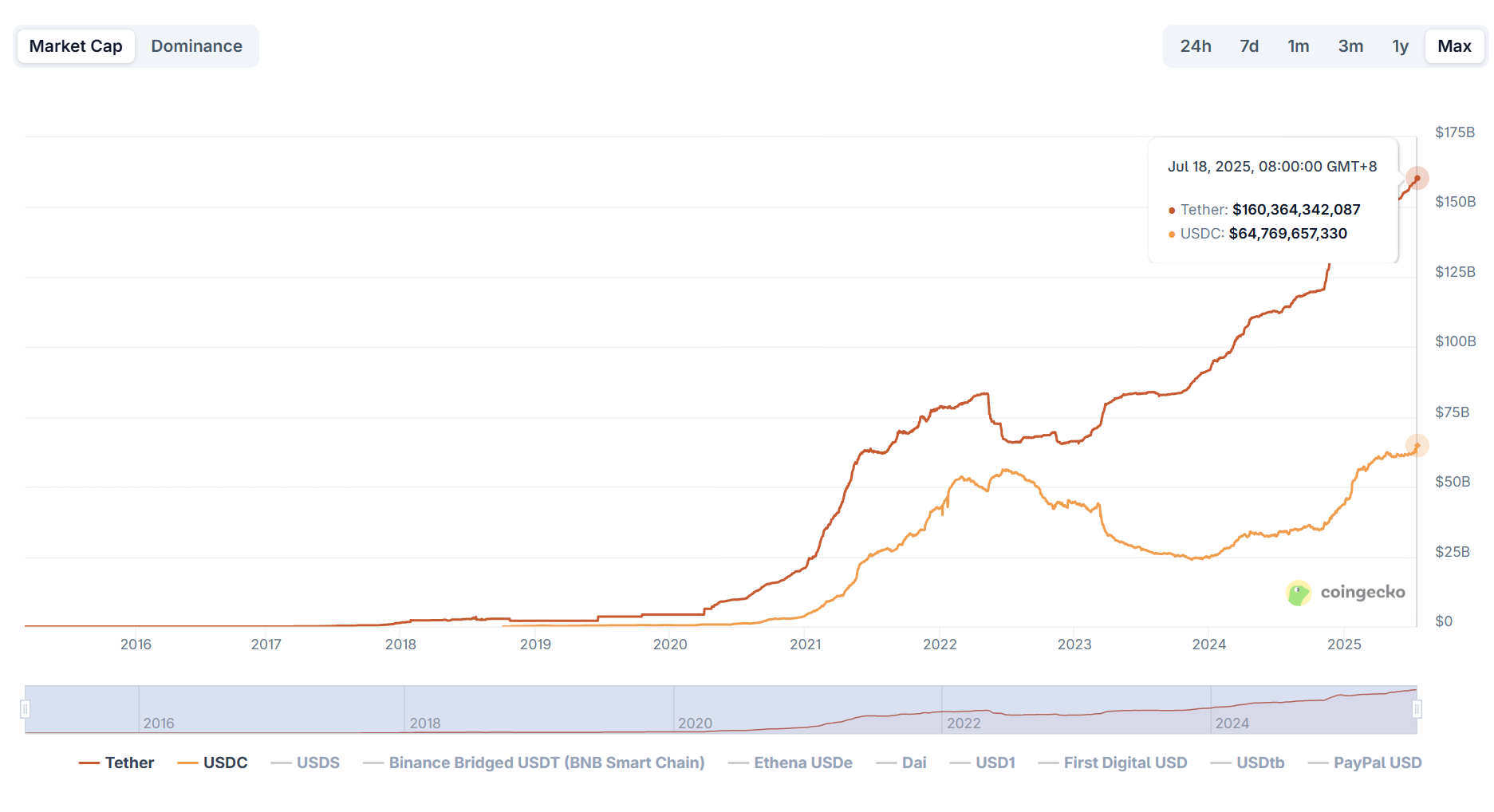

Desde la óptica del mercado, las stablecoins continúan creciendo desde 2025. Según CoinGecko, el 18 de julio la capitalización total de stablecoins alcanzaba unos 262.000 millones de dólares, más de un 20 % por encima del inicio del año.

Esto demuestra que, con la recuperación del sector cripto, las stablecoins siguen actuando como “puerta de entrada” principal a la liquidez. El dominio de USDT y USDC es claro: USDT suma más de 160.000 millones de dólares en capitalización (más del 60 % de cuota), y USDC ronda los 65.000 millones (aproximadamente el 25 %), lo que supone que ambas controlan casi el 90 % del mercado.

Desde 2024, el sector ha visto la entrada de entidades financieras Web2 y de capital tradicional, que utilizan stablecoins para desarrollar instrumentos de liquidación en blockchain. PYUSD de PayPal y USD1, apoyado políticamente, son dos ejemplos destacados:

PYUSD (PayPal USD), impulsada por la pionera PayPal, está diseñada para pagos internacionales y conecta con una red global de comercios. USD1, enfocada en facilitar transacciones reguladas tanto dentro como fuera de la cadena y en la internacionalización empresarial, aprovecha el aval político de Trump y se orienta a liquidaciones corporativas.

Gracias al respaldo institucional y gubernamental, estas nuevas stablecoins amplían su función de “herramienta de liquidez Web3” para convertirse en puentes entre la tecnología blockchain y la economía real. Sus aplicaciones superan los exchanges y las billeteras, afectando ya a la financiación de cadenas de suministro, el comercio internacional, pagos a autónomos, liquidaciones OTC y más ámbitos.

Detrás del crecimiento vertiginoso: ¿cuáles son los retos reales para las stablecoins?

La Ley GENIUS concede reconocimiento legal expreso a las stablecoins, pero también impone obligaciones de cumplimiento reforzadas y límites regulatorios precisos.

Los emisores deben respetar las normas KYC/AML, custodiar los fondos en cuentas segregadas y someterlos a auditoría externa; en ciertos casos, se impondrán restricciones tanto a la cuantía emitida como al uso. Así, las stablecoins no solo son activos admitidos, sino monedas sujetas a regulación formal.

En este contexto, el verdadero reto es que las stablecoins logren superar su uso estrictamente Web3 y consigan una adopción transversal, ya que el gran potencial de crecimiento reside fuera del entorno cripto, en la economía global y el universo Web2.

El impulso reciente de USDT y USDC proviene sobre todo de pymes y comerciantes con elevado volumen de transacciones internacionales, usuarios en mercados emergentes desconectados de SWIFT, personas que buscan protección ante la inflación y la devaluación de su divisa local, así como profesionales y autónomos que no pueden operar con PayPal o Stripe, entre otros perfiles.

En definitiva, la próxima gran ola de expansión de las stablecoins llegará de la mano de Web2; la auténtica aplicación decisiva será sustituir la cuenta bancaria tradicional en dólares, no otro protocolo DeFi.

Si las stablecoins se consolidan como el vehículo global del dólar digital, su influencia sobre la soberanía monetaria, las sanciones financieras y el equilibrio geopolítico será inevitable.

Por tanto, el futuro de las stablecoins irá de la mano de la evolución de la hegemonía internacional del dólar y abrirá un nuevo campo de disputa entre gobiernos, organismos multilaterales y potencias financieras.

Conclusión

Emitir moneda ha sido siempre un ejercicio de poder soberano, respaldado por reservas, mecanismos eficientes de compensación, credibilidad estatal, autorización normativa y proyección internacional.

Esto es igualmente aplicable a las stablecoins: para conectar el mundo cripto con la economía real, no bastará solo con lógica de mercado o modelos de negocio. Si bien el giro regulatorio de 2025 posibilita la adopción masiva, también implica que las stablecoins deberán enfrentarse a un entorno más sofisticado y competitivo.

Es una carrera a largo plazo, de la que apenas estamos vislumbrando los primeros pasos.

Aviso legal:

- Este artículo es una reproducción de [TechFlow], con derechos reservados del autor original [imToken]. Para asuntos relacionados con la reedición, contacte con el equipo de Gate Learn, que atenderá su solicitud por los canales correspondientes.

- Descargo de responsabilidad: Las opiniones y valoraciones vertidas en este artículo pertenecen exclusivamente al autor y no constituyen asesoramiento de inversión.

- Las demás traducciones de este artículo han sido realizadas por el equipo de Gate Learn. No se permite copiar, distribuir ni reproducir las traducciones sin citar a Gate como fuente.