Resultado de búsqueda de FORT

Cursos (0)

Artículos (9)

Glosario (0)

¿Qué es Forta? Una guía completa sobre la red de seguridad Web3 y el caso de uso del token FORT

Entendiendo el ecosistema FORT/BTC y su papel en la seguridad de la cadena de bloques en tiempo real

¿Qué es Forta (FORT)?

Todo lo que necesitas saber sobre Forta Network: La Torre de Vigilancia de Seguridad Web3

Investigación de gate: el mayor hackeo de cripto de la historia provoca una pérdida de $1.5 mil millones; la prueba de AMM de Pump.fun desencadena una caída del 20% de RAY

¿Cómo se está construyendo una capa de seguridad basada en inteligencia artificial para criptomonedas?

Cómo funciona EigenDA

Pantera Capital: Desbloqueando el potencial de Bitcoin

![<p>Una década después del auge inicial de las criptomonedas, la fiebre del oro impulsada por el halving de Bitcoin está quedando atrás. Hoy, oleadas esporádicas de liquidez procedentes de la renta variable estadounidense, el dólar y los bonos del Tesoro dinamizan el mercado, marcando cada ciclo con focos propios—un camino similar al de Pendle, que ha ido desde la renta fija y LST hasta BTCFi, Ethena y Boros.</p>

<p>Acceder a las esferas del “nuevo dinero” resulta infinitamente más difícil que gestionar los activos de los grandes patrimonios tradicionales.</p>

<p>Como suelen afirmar los custodios: se obtiene beneficio de quienes conservan el patrimonio.</p>

<p>En el ecosistema cripto, los grandes capitales profundos se agrupan en tres categorías: ballenas individuales (primeros mineros de BTC, inversores pioneros en ETH y veteranos de DeFi Summer), instituciones nativas on-chain (VCs cripto, exchanges centralizados, redes públicas y algunos equipos de proyectos) y los grandes grupos de Wall Street, tanto históricos como emergentes.</p>

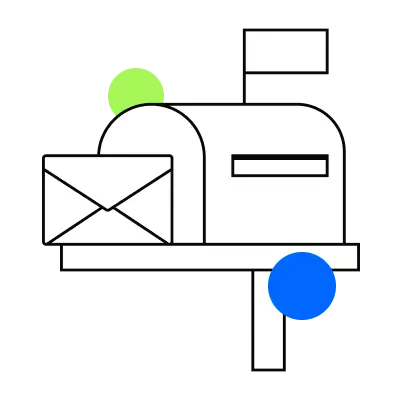

<p><img src="https://s3.ap-northeast-1.amazonaws.com/gimg.gateimg.com/learn/9ed6c1c583d01f3ccbdb76a46511deac93a9d4fc.png" alt=""><br>Ilustración: Punto álgido en la captación de fondos de custodia cripto<br>Crédito de imagen: <a href="https://github.com/zuoyeweb3" title="@zuoyeweb3">@zuoyeweb3</a></p>

<p>La industria de la custodia se ha fragmentado y especializado. Tras captar 3.000 millones de dólares en 2021 y los colapsos de FTX-Celsius y 3AC-Luna-UST en 2022, el mercado de la custodia cripto definió su estructura. Destacan los siguientes actores:</p>

<ul>

<li>• Copper, Ceffu, Cobo – custodios de proyectos on-chain</li><li>• Coinbase – custodia ETF</li><li>• BNY Mellon – custodia bancaria</li><li>• Fireblock – custodia para exchanges</li></ul>

<p>Especialmente, Coinbase concentra la mayoría de la custodia ETF, con más de un 80% de los emisores de ETF de BTC y ETH que han elegido a esta firma como su socio. MicroStrategy (MSTR) también confía en Coinbase como su custodio principal para la estrategia de tesorería en BTC.</p>

<h2 id="h2-VGhlIFJldGFpbCBFcmEgRW5kc+KAlEluc3RpdHV0aW9ucyBOb3cgRHJpdmUgQ3J5cHRvIFdlYWx0aA==">Fin de la era retail—las instituciones dominan la generación de riqueza cripto</h2><p>Los modelos de beneficio han evolucionado al ritmo del sector. En tiempos de concentración de capital, quien ostenta los bolsillos más profundos recoge las mayores ganancias. Mineros, exchanges y creadores de mercado ya han tenido su momento; ahora llega el turno de los custodios. Conforme el capital tradicional migra hacia la cadena, los fondos no fluyen directamente hacia redes públicas ni exchanges, sino que atraviesan custodios de confianza.</p>

<p>El volumen diario de operaciones en Ethereum ha superado el máximo alcanzado en DeFi Summer, llegando a los 1,74 millones. A diferencia de ciclos previos, marcados por “meme coins” o especulación, este crecimiento se apoya en un bucle de préstamos con stablecoins, liderado por Aave y Ethena.</p>

<p>Precisamente, la colaboración entre Aave y Plasma está allanando el camino para que las stablecoins de TradFi migren on-chain. No obstante, la Genius Act impide que los stablecoins de pago ofrezcan intereses a usuarios, por lo que al llegar a la cadena, estos fondos pueden quedar inmovilizados y suponer un lastre para los emisores.</p>

<p>Mientras los volúmenes de negociación en CEX se reducen, los servicios de custodia, staking y generación de rendimiento se perfilan como la siguiente gran tendencia, especialmente para bancos y entidades de TradFi. Con previsión de recortes de tipos, el reto será canalizar la liquidez inmovilizada en planes de pensiones y tesorería hacia los sistemas blockchain—un nuevo terreno para startups.</p>

<p>La supremacía de los exchanges se diluye, mientras los modelos on-chain y las salidas a bolsa presionan desde ambos extremos a las CEX. Hyperliquid apunta alto para superar a Binance, mientras Kraken y Bullish se preparan para disputar a Coinbase su posición de exchange cotizado de referencia.</p>

<p>La estrategia se centra ahora en la búsqueda de rendimiento tras la era CEX. El viejo capital, por su volumen, prefiere rentabilidades más moderadas si la seguridad del principal está garantizada—de ahí el proyecto de Tether con su bóveda de oro físico. Las soluciones de bóvedas on-chain serán también una gran fuente de negocio.</p>

<p>En un mercado guiado por ETFs, la hegemonía de Coinbase no parece que vaya a romperse pronto, aunque los cambios de ciclo abren nuevas oportunidades para jugadores de segunda y tercera línea.</p>

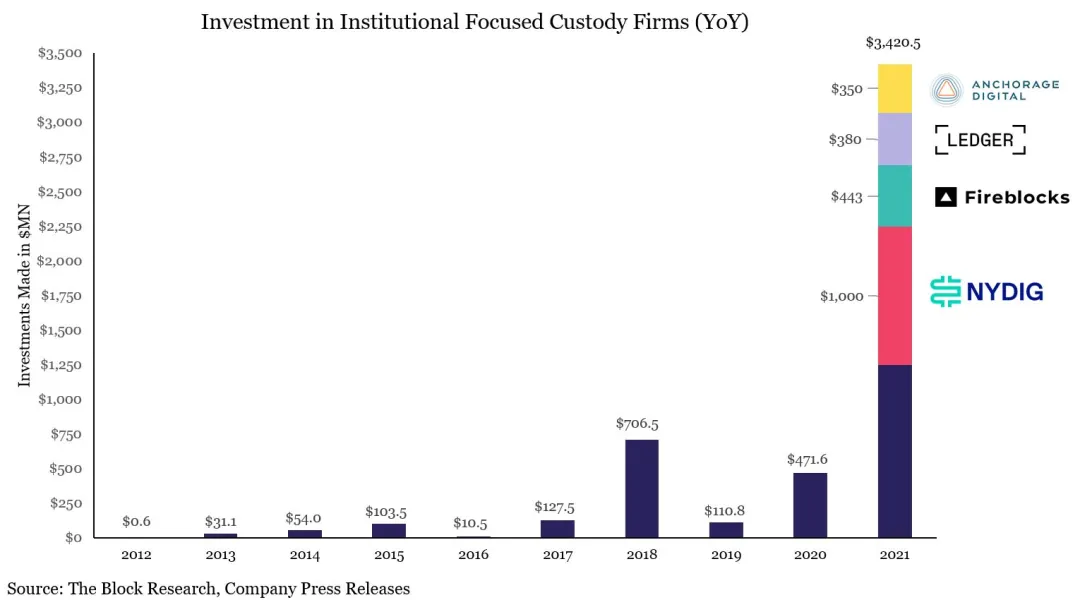

<p><img src="https://s3.ap-northeast-1.amazonaws.com/gimg.gateimg.com/learn/49c0f9bfe131845f1d8c6209cce74da4678a5f2a.png" alt=""><br>Ilustración: Unificación de TradFi y DeFi<br>Crédito de imagen: <a href="https://github.com/zuoyeeb3" title="@zuoyeeb3">@zuoyeeb3</a></p>

<p>En comparación con el potencial de creación de riqueza del dólar, bonos del Tesoro y renta variable estadounidense, el sector cripto sigue en fase formativa—“recogiendo la corriente en una palangana”. Solo cuando se disponga de infraestructuras de seguridad y cumplimiento del tamaño “de una bañera”, la liquidez fluirá de verdad.</p>

<p>Los principales actores se diferencian cada vez más. Anchorage Digital y Galaxy Digital se erigen como referentes clave.</p>

<ul>

<li>• Galaxy – gestión de tesorería (DATCO)</li><li>• Anchorage – custodia de stablecoins</li><li>• Anchorage Digital y Galaxy Digital – soluciones de ETF con staking</li></ul>

<p>Más allá de BTC y los ETFs spot, ambas firmas “Digital” luchan por el espacio de mercado de Coinbase. Veamos sus objetivos comunes.</p>

<p>Dos tendencias marcan el futuro del mercado spot ETF: la primera, la estandarización—altcoins y meme coins (más allá de BTC y ETH) podrán convertirse en ETFs tras seis meses en derivados de Coinbase. La segunda, la aprobación de modelos ETF con staking, que permiten a emisores la conversión de activos subyacentes e integración con staking on-chain.</p>

<p>Ejemplo: Anchorage Digital es custodio y socio exclusivo de staking en el Solana Staking ETF de REX-Osprey, en sintonía con ambas tendencias. Si el ciclo alcista prosigue, los productos ETF supondrán una fuerte vía de crecimiento para Anchorage Digital.</p>

<p>En ETFs tradicionales, Anchorage colabora con 21Shares y BlackRock, y es custodio de la tesorería Bitcoin de Trump Media—su alcance llega incluso a Mar-a-Lago.</p>

<h2 id="h2-QW5jaG9yYWdlOiBCdWlsZGluZyBhIFN0YWJsZWNvaW4gRm9ydHJlc3MgYW5kIENyeXB0b+KAmXMgRm9ydCBLbm94">Anchorage: la fortaleza de los stablecoins y el Fort Knox de las criptomonedas</h2><p>En 2019, Anchorage inició su relación con Visa, y en 2021 se convirtió en agente bancario de liquidación de USDC para la compañía.</p>

<p>Ese año fue decisivo: Anchorage lanzó su negocio de custodia cripto con una valoración de 3.000 millones de dólares, obtuvo la licencia OCC para banca cripto y fue designado custodio digital del U.S. Marshals Service.</p>

<p>Durante el colapso cripto de 2022, Anchorage se consolidó como custodio principal de Aptos (su cofundador Diogo Mónica invirtió también en el proyecto).</p>

<p>En el primer trimestre de 2023, los activos en plataforma crecieron un 80%, aunque se recortó plantilla en 75 puestos (20%) y se reclamó públicamente una regulación para stablecoins.</p>

<p>En 2024, Diogo Mónica abandona la dirección diaria y Nathan McCauley asume plenos poderes.</p>

<p>En 2025, Anchorage Digital tomará la custodia de la tesorería Bitcoin de Trump Media y será propietario del emisor de USDM, Mountain Protocol.</p>

<p>Fundada en 2017 por Nathan McCauley y Diogo Mónica, Anchorage Digital nació como un pequeño trust en Dakota del Sur y logró un gran salto en 2021 al convertirse en el único receptor—por ahora—de la licencia OCC para banca cripto.</p>

<p>En Silicon Valley, Wall Street y Washington, el acceso a servicios financieros de alto nivel resulta siempre cuestión de relaciones y contactos.</p>

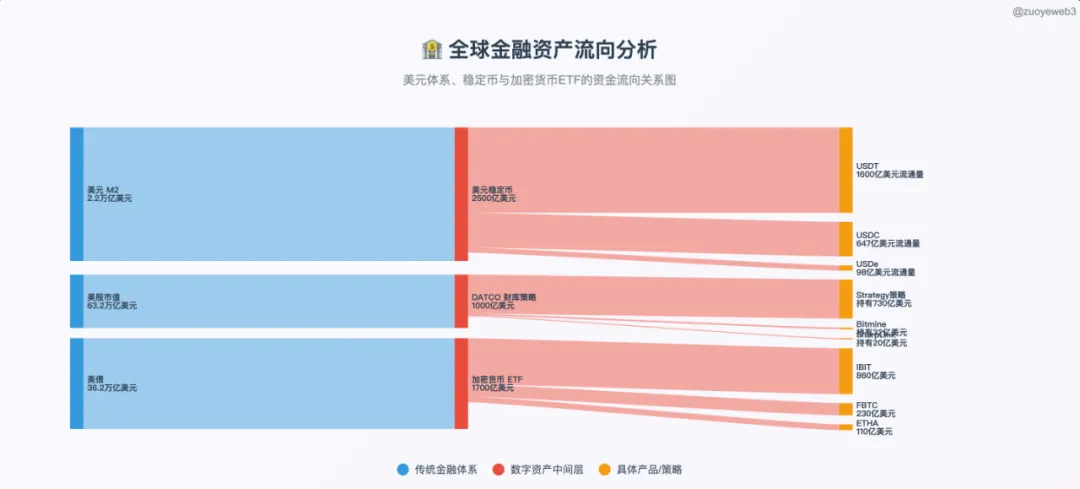

<p><img src="https://s3.ap-northeast-1.amazonaws.com/gimg.gateimg.com/learn/0edcae8d144bdddd0f94aa619c23aa98be29267b.png" alt=""><br>Ilustración: Red institucional de Anchorage Digital<br>Crédito de imagen: <a href="https://github.com/zuoyeweb3" title="@zuoyeweb3">@zuoyeweb3</a></p>

<p>Anchorage Digital ha construido una suite institucional completa: operativa, derivados, compensación, staking y custodia—es el proveedor integral para instituciones. A diferencia de Galaxy, la apuesta de Anchorage se centra en los stablecoins.</p>

<p>La historia de Anchorage está marcada por el momento: en 2021, tras la llegada de Joe Biden a la Casa Blanca, mientras SBF invertía millones en su campaña, Brian Brooks (ex CLO de Coinbase) fue nombrado Contralor Interino del OCC.</p>

<p>Brooks impulsó políticas bancarias favorables a cripto, lanzando “Project REACh” para facilitar acceso fintech y eliminar la discriminación hacia empresas cripto.</p>

<p>Anchorage aprovechó la coyuntura, transformándose de trust local en Anchorage Digital Bank—y materializando el estatus de banco nacional.</p>

<p>El 13 de enero de 2021, Anchorage Digital Bank recibió autorización para aceptar depósitos en USD y ofrecer servicios de custodia cripto.</p>

<p>Al día siguiente, Brooks renunciaba. Gracias a ese giro, Anchorage sigue siendo el único banco cripto con licencia OCC vigente.</p>

<p>La licencia es el estandarte de todos los productos de Anchorage Digital y le permitió captar 430 millones de dólares en rondas C y D—aunque solo así pudo sobrevivir al “invierno cripto” y prepararse para el auge de los stablecoins.</p>

<p>Entre sus inversores figuran VCs como a16z y grandes firmas de Wall Street como KKR y BlackRock.</p>

<p>A modo de contexto, Bitpay y Paxos solicitaron licencia bancaria, pero fueron rechazados; Paxos acaba de ser multada con 26,5 millones de dólares por el DFS de Nueva York por incumplimiento con BUSD.</p>

<p>Anchorage dispone tanto de la licencia OCC nacional como de la BitLicense de Nueva York, situándose solo por detrás de BNY Mellon en términos regulatorios.</p>

<p>Aunque Anchorage tuvo desacuerdos con el OCC tras la salida de Brooks, su situación legal es única—y ese activo perdura en el tiempo.</p>

<p>El estatus regulatorio de Anchorage le permite custodiar desde reservas de stablecoins a criptoactivos y NFTs. Pero la caída de 2022 provocó turbulencias internas, especialmente en el liderazgo.</p>

<p>Diogo Mónica pasó a Hanu Ventures (manteniéndose como presidente ejecutivo de Anchorage Digital, para enfocarse en talento y estrategia), mientras Nathan McCauley asumía la operativa, reforzando vínculos con BlackRock y ampliando los servicios de stablecoins.</p>

<p>Anchorage custodia ahora los ETFs spot de Bitcoin y Ethereum de 21Shares y es custodio y socio exclusivo de staking en el Solana Staking ETF de REX-Osprey.</p>

<p>Anchorage destaca también fuera de los ETFs: colabora con Visa en pagos con stablecoins y ofrece stablecoins regulados, como Paypal PYUSD, a clientes institucionales.</p>

<p>Además, Anchorage presta sus servicios de custodia a Cantor Fitzgerald, inversor y custodio de Tether, llegando a ser custodio del custodio de Tether.</p>

<p>Pese a todo su respaldo normativo, Anchorage resultaba discreto antes de 2025—con 3.000 millones de valoración y 50.000 millones bajo custodia, pero lejos de competir con Coinbase en ETFs. Su centro de negocio ya está en los stablecoins.</p>

<p>La clave reside en Anchorage Digital Bank NA (filial norteamericana): puede aceptar depósitos tanto en dólares como en stablecoins, y custodiar ambos tipos de activos.</p>

<ul>

<li>• Off-chain: alianza con Ethena para escalar la emisión de USDtb conforme a la Genius Act</li><li>• On-chain: formación de la USDG Stablecoin Alliance junto a Paxos y Kraken para operar la Global Dollar Network</li></ul>

<p>Anchorage destaca por su actividad en tesorería: Joseph Chalom, ex BlackRock, se incorporó como codirector general en Sharplink Gaming (tesorería ETH) y propició la alianza BlackRock-Anchorage en custodia ETF.</p>

<p>El fondo BUIDL de BlackRock está vinculado a Chalom, con Anchorage como custodio. La estructura:</p>

<p>$BUIDL = BlackRock (emisor) = Securitize (tokenización) + Anchorage Digital (custodia) + BNY (servicio efectivo)</p>

<p>Además, el presidente de la SEC, Paul Atkins, posee al menos 250.000 dólares en participaciones de Anchorage Digital y es accionista de Securitize, que colabora con Ethena en la coemisión de Converage.</p>

<p>Galaxy ya cotiza en bolsa y se especula que Anchorage Digital podría lanzar su propia IPO en breve. A medida que crece el negocio de stablecoins, su demanda de capital se incrementa—y podría debutar este año como primer banco cripto en bolsa.</p>

<h2 id="h2-R2FsYXh5IERpZ2l0YWw6IEFzY2VuZGluZyB0byB0aGUgVGhyb25lIG9mIFRyZWFzdXJ5IE1hbmFnZW1lbnQ=">Galaxy Digital: hacia el liderazgo en gestión de tesorería</h2><p>Comparada con Anchorage Digital, Galaxy destaca por su perfil: no solo por ser socio OTC de Goldman Sachs en cripto en 2022, sino como vía de salida privilegiada para ballenas de Bitcoin. Su radio de acción abarca minería BTC, inversión de venture, computación en IA y más, con Mike Novogratz a la cabeza de una red superior incluso a la de Anchorage.</p>

<p>El 25 de julio, Galaxy facilitó la liquidación escalonada de 80.000 BTC (9.000 millones de dólares) de un minero temprano; el anuncio provocó una caída cercana al 4% en el precio de Bitcoin, por debajo de los 115.000 dólares.</p>

<p>Operaciones de ese calibre han suscitado dudas sobre manipulación de mercado, pero el enfoque institucional de Galaxy hace que sus intereses estén alineados con la estabilidad y el crecimiento a largo plazo, en contraste con los creadores de mercado agresivos.</p>

<p>La verdadera fortaleza de Galaxy está en el momento: Mike Novogratz, profesional experimentado en finanzas, aborda la industria cripto con pragmatismo y visión de negocio.</p>

<p>Con la retirada del retail y la llegada de institucionales, la expansión de Galaxy—especialmente en estrategias de tesorería—adquiere cada vez más relevancia.</p>

<p>Recuerde la empresa de tesorería ETH Sharplink, ahora dirigida por un ex BlackRock:</p>

<p>En junio de 2025, Sharplink realizó compras OTC de ETH a Galaxy por al menos 800 millones de dólares; no es casualidad, ya que Galaxy es también inversor en Sharplink. Ejemplo claro de “mano derecha vende a mano izquierda”.</p>

<p>Además de la actividad en BTC y ETF, Galaxy ha impulsado e invertido en Stablecoinx (Ethena) y en Mill City Ventures III, Ltd., que gestiona una tesorería SUI valorada en 450 millones de dólares.</p>

<p>Galaxy amplía su oferta OTC, apoyando LST LsETH para Liquid Collective, mientras su versión sobre SOL (lsSOL) está dirigida a instituciones y cuenta con el respaldo de Anchorage Digital.</p>

<p>Así vemos que el sector está intensamente interconectado.</p>

<p>La Global Dollar Network incluye ahora tanto Anchorage Digital como Galaxy Digital—muestra de que, entre grandes custodios, la colaboración prima sobre la competencia directa.</p>

<p>Anchorage apuesta por stablecoins y ventajas regulatorias; Galaxy se posiciona como especialista en gestión de tesorería, impulsando soluciones fuera de BTC/ETH.</p>

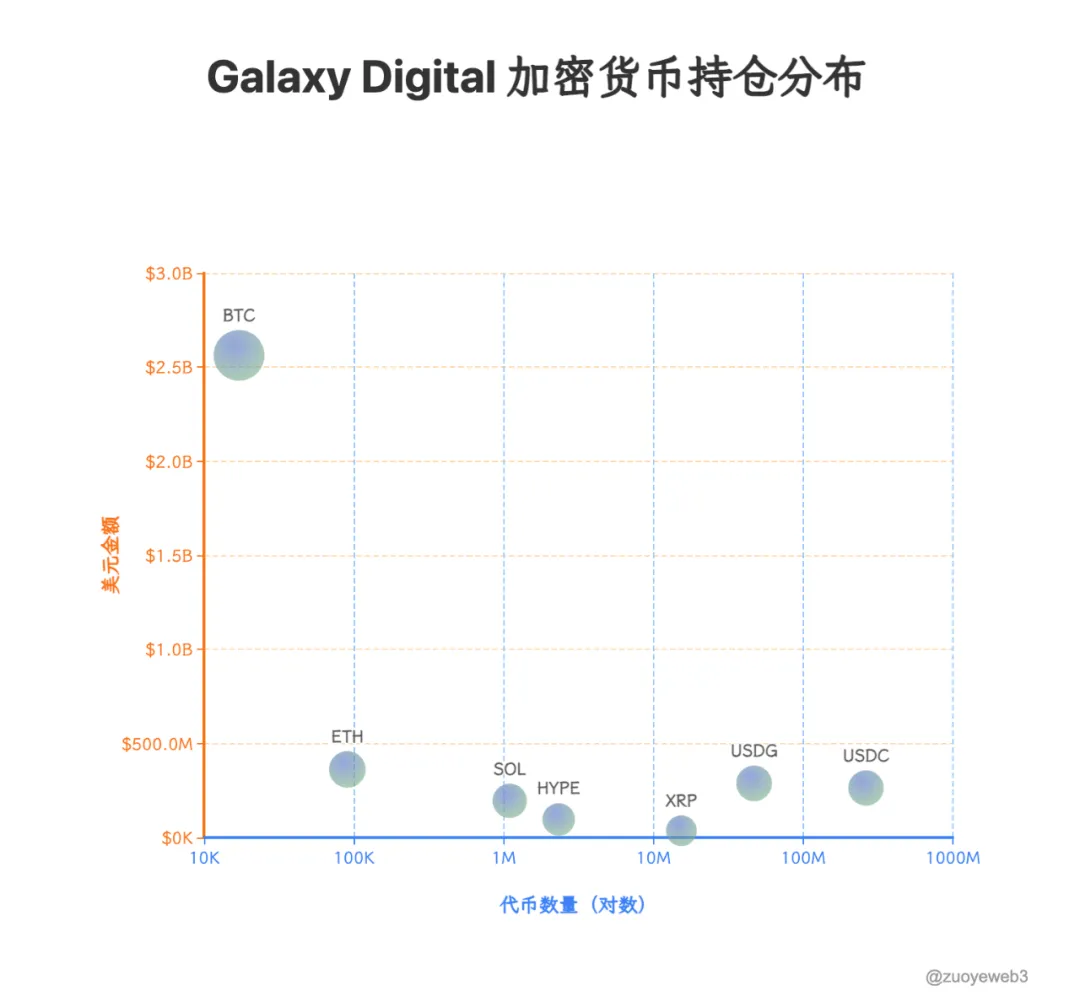

<p>Con una sólida posición financiera, Galaxy dispone de 1.800 millones de dólares en BTC y mantiene 34,4 millones en Ripple (XRP). Paradójicamente, Ripple ha adquirido recientemente Rail, startup de stablecoins apoyada por Galaxy, por 200 millones de dólares.</p>

<p>Una vez más, es una operación de “mano izquierda y derecha”.</p>

<p>Los informes de Galaxy señalan prioridades futuras en tesorería y market making: $HYPE, $SOL y $XRP. Tras zanjar el litigio con la SEC y subir un 10% en una sesión, Ripple permite a Galaxy adelantarse al público retail.</p>

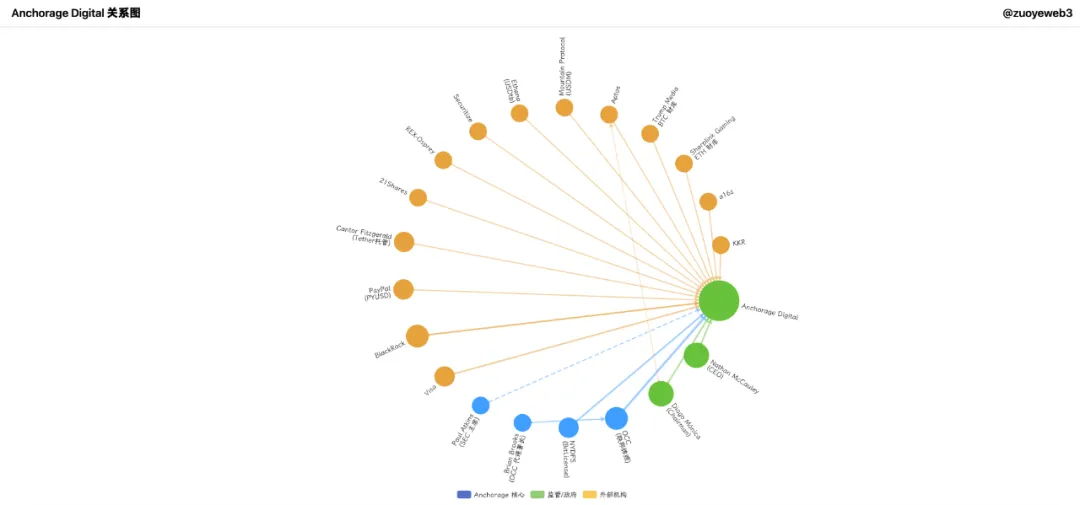

<p><img src="https://s3.ap-northeast-1.amazonaws.com/gimg.gateimg.com/learn/537e2129a57a2a54d0b97276c3a7a0bd7e8d038c.png" alt=""><br>Ilustración: Galaxy Digital Holdings<br>Crédito de imagen: <a href="https://github.com/zuoyeweb3" title="@zuoyeweb3">@zuoyeweb3</a><br>Fuente: <a href="https://github.com/SECGov" title="@SECGov">@SECGov</a></p>

<p>Galaxy ha salido completamente de UNI y TIA. En esta nueva era, los viejos protagonistas quedan fuera; USDG, HYPE y XRP son los nuevos vencedores—las mesas OTC anticipan los cambios antes que nadie.</p>

<p>Históricamente, las mesas OTC ejecutaban órdenes de ballenas de forma pasiva, sin influir en el mercado spot—a diferencia de los creadores de mercado de los exchanges. Hoy, las estrategias de tesorería están cambiando ese panorama: la integración de tokens, acciones y bonos reconfigura quién dirige los precios de los tokens.</p>

<h2 id="h2-Q29uY2x1c2lvbg==">Conclusión</h2><p>Los custodios se han convertido en el cruce de flujos de capital: los activos off-chain necesitan una migración segura on-chain y la liquidez on-chain pide rampas de salida reguladas. Gracias a las estrategias de tesorería, los custodios pueden influir activamente en los precios de los tokens. La liquidez cripto es ya el auténtico centro de poder; la era de CEX/MM se extingue rápidamente.</p>

<p>BNY Mellon gestiona más de 52 billones de dólares en activos bajo custodia; por contraste, todo el cripto apenas alcanza los 4 billones de capitalización, con stablecoins, ETFs y firmas de tesorería sumando 520.000 millones. Los custodios cripto aún tienen mucho recorrido antes de alcanzar verdadero poder de mercado.</p>

<p>Pero siempre hay una regla que todo fundador debe recordar: el capital seguirá las mejores oportunidades de rentabilidad.</p>

<h3 id="h3-RGlzY2xhaW1lcjo=">Aviso legal:</h3><ol>

<li>Este artículo está reproducido de [<a href="https://mp.weixin.qq.com/s/235iFbT1Qv0DWFjL__cS_w">Zuoye Waiboshu</a>] y es propiedad intelectual de su autor original [<em>Zuoye Waiboshu</em>]. Para cuestiones de derechos, contacte con el equipo de <a href="https://www.gate.com/questionnaire/3967">Gate Learn</a>, que gestionará la solicitud de forma inmediata.</li><li>Aviso legal: Las opiniones aquí recogidas son del autor y no constituyen asesoramiento de inversión.</li><li>Las versiones en otros idiomas han sido traducidas por el equipo de Gate Learn. Salvo que Gate aparezca como fuente, no pueden copiarse, distribuirse ni plagiarlas.</li></ol>](https://gimg.gateimg.com/learn/f74d4750d5851bfce39d336acd6fc974d4f3090e.webp)

Una década después del auge inicial de las criptomonedas, la fiebre del oro impulsada por el halving de Bitcoin está quedando atrás. Hoy, oleadas esporádicas de liquidez procedentes de la renta variable estadounidense, el dólar y los bonos del Tesoro dinamizan el mercado, marcando cada ciclo con focos propios—un camino similar al de Pendle, que ha ido desde la renta fija y LST hasta BTCFi, Ethena y Boros.

Acceder a las esferas del “nuevo dinero” resulta infinitamente más difícil que gestionar los activos de los grandes patrimonios tradicionales.

Como suelen afirmar los custodios: se obtiene beneficio de quienes conservan el patrimonio.

En el ecosistema cripto, los grandes capitales profundos se agrupan en tres categorías: ballenas individuales (primeros mineros de BTC, inversores pioneros en ETH y veteranos de DeFi Summer), instituciones nativas on-chain (VCs cripto, exchanges centralizados, redes públicas y algunos equipos de proyectos) y los grandes grupos de Wall Street, tanto históricos como emergentes.

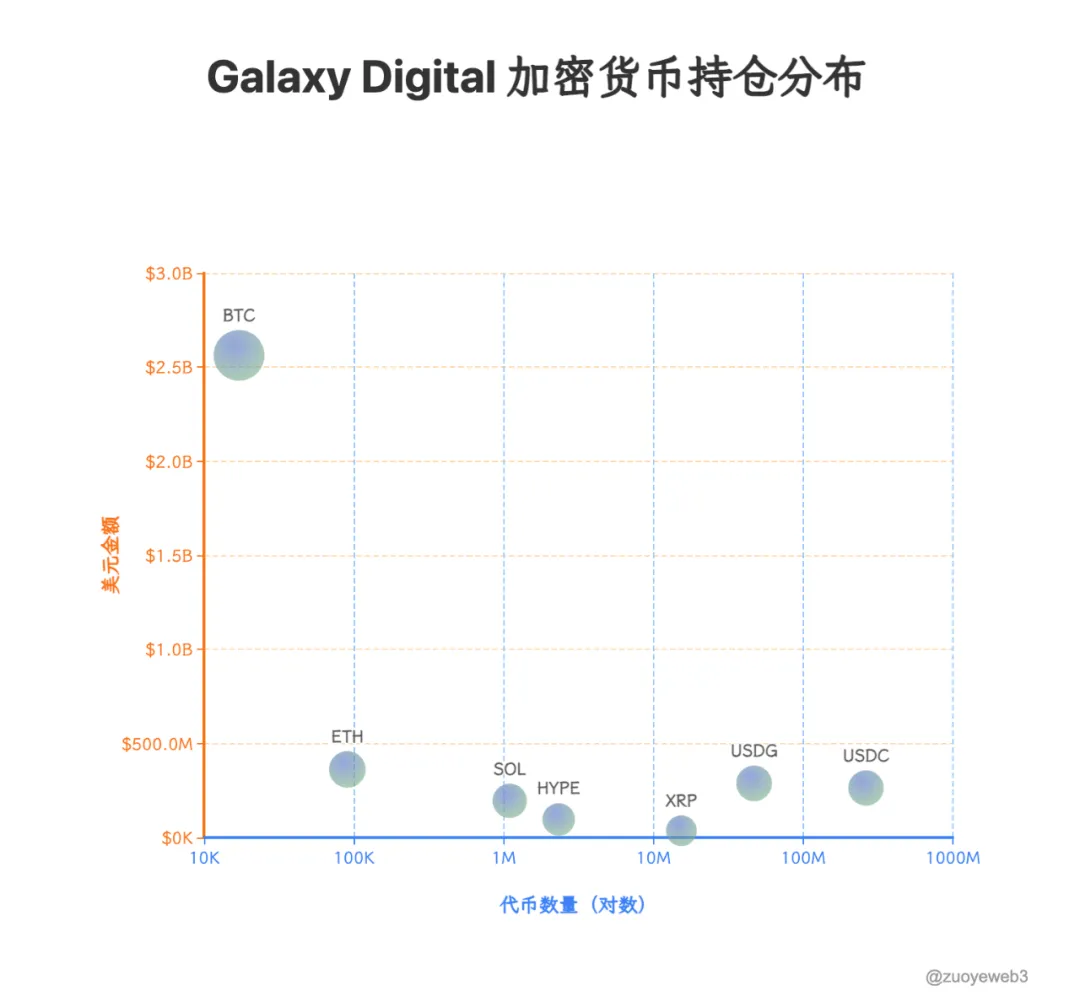

Ilustración: Punto álgido en la captación de fondos de custodia cripto

Crédito de imagen: @zuoyeweb3

La industria de la custodia se ha fragmentado y especializado. Tras captar 3.000 millones de dólares en 2021 y los colapsos de FTX-Celsius y 3AC-Luna-UST en 2022, el mercado de la custodia cripto definió su estructura. Destacan los siguientes actores:

- • Copper, Ceffu, Cobo – custodios de proyectos on-chain

- • Coinbase – custodia ETF

- • BNY Mellon – custodia bancaria

- • Fireblock – custodia para exchanges

Especialmente, Coinbase concentra la mayoría de la custodia ETF, con más de un 80% de los emisores de ETF de BTC y ETH que han elegido a esta firma como su socio. MicroStrategy (MSTR) también confía en Coinbase como su custodio principal para la estrategia de tesorería en BTC.

Fin de la era retail—las instituciones dominan la generación de riqueza cripto

Los modelos de beneficio han evolucionado al ritmo del sector. En tiempos de concentración de capital, quien ostenta los bolsillos más profundos recoge las mayores ganancias. Mineros, exchanges y creadores de mercado ya han tenido su momento; ahora llega el turno de los custodios. Conforme el capital tradicional migra hacia la cadena, los fondos no fluyen directamente hacia redes públicas ni exchanges, sino que atraviesan custodios de confianza.

El volumen diario de operaciones en Ethereum ha superado el máximo alcanzado en DeFi Summer, llegando a los 1,74 millones. A diferencia de ciclos previos, marcados por “meme coins” o especulación, este crecimiento se apoya en un bucle de préstamos con stablecoins, liderado por Aave y Ethena.

Precisamente, la colaboración entre Aave y Plasma está allanando el camino para que las stablecoins de TradFi migren on-chain. No obstante, la Genius Act impide que los stablecoins de pago ofrezcan intereses a usuarios, por lo que al llegar a la cadena, estos fondos pueden quedar inmovilizados y suponer un lastre para los emisores.

Mientras los volúmenes de negociación en CEX se reducen, los servicios de custodia, staking y generación de rendimiento se perfilan como la siguiente gran tendencia, especialmente para bancos y entidades de TradFi. Con previsión de recortes de tipos, el reto será canalizar la liquidez inmovilizada en planes de pensiones y tesorería hacia los sistemas blockchain—un nuevo terreno para startups.

La supremacía de los exchanges se diluye, mientras los modelos on-chain y las salidas a bolsa presionan desde ambos extremos a las CEX. Hyperliquid apunta alto para superar a Binance, mientras Kraken y Bullish se preparan para disputar a Coinbase su posición de exchange cotizado de referencia.

La estrategia se centra ahora en la búsqueda de rendimiento tras la era CEX. El viejo capital, por su volumen, prefiere rentabilidades más moderadas si la seguridad del principal está garantizada—de ahí el proyecto de Tether con su bóveda de oro físico. Las soluciones de bóvedas on-chain serán también una gran fuente de negocio.

En un mercado guiado por ETFs, la hegemonía de Coinbase no parece que vaya a romperse pronto, aunque los cambios de ciclo abren nuevas oportunidades para jugadores de segunda y tercera línea.

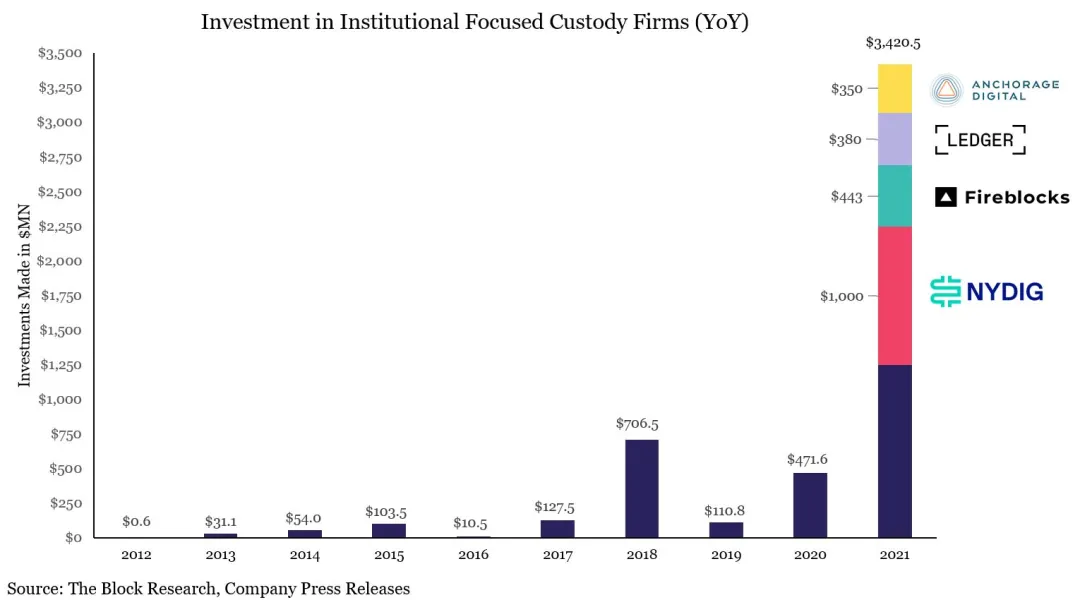

Ilustración: Unificación de TradFi y DeFi

Crédito de imagen: @zuoyeeb3

En comparación con el potencial de creación de riqueza del dólar, bonos del Tesoro y renta variable estadounidense, el sector cripto sigue en fase formativa—“recogiendo la corriente en una palangana”. Solo cuando se disponga de infraestructuras de seguridad y cumplimiento del tamaño “de una bañera”, la liquidez fluirá de verdad.

Los principales actores se diferencian cada vez más. Anchorage Digital y Galaxy Digital se erigen como referentes clave.

- • Galaxy – gestión de tesorería (DATCO)

- • Anchorage – custodia de stablecoins

- • Anchorage Digital y Galaxy Digital – soluciones de ETF con staking

Más allá de BTC y los ETFs spot, ambas firmas “Digital” luchan por el espacio de mercado de Coinbase. Veamos sus objetivos comunes.

Dos tendencias marcan el futuro del mercado spot ETF: la primera, la estandarización—altcoins y meme coins (más allá de BTC y ETH) podrán convertirse en ETFs tras seis meses en derivados de Coinbase. La segunda, la aprobación de modelos ETF con staking, que permiten a emisores la conversión de activos subyacentes e integración con staking on-chain.

Ejemplo: Anchorage Digital es custodio y socio exclusivo de staking en el Solana Staking ETF de REX-Osprey, en sintonía con ambas tendencias. Si el ciclo alcista prosigue, los productos ETF supondrán una fuerte vía de crecimiento para Anchorage Digital.

En ETFs tradicionales, Anchorage colabora con 21Shares y BlackRock, y es custodio de la tesorería Bitcoin de Trump Media—su alcance llega incluso a Mar-a-Lago.

Anchorage: la fortaleza de los stablecoins y el Fort Knox de las criptomonedas

En 2019, Anchorage inició su relación con Visa, y en 2021 se convirtió en agente bancario de liquidación de USDC para la compañía.

Ese año fue decisivo: Anchorage lanzó su negocio de custodia cripto con una valoración de 3.000 millones de dólares, obtuvo la licencia OCC para banca cripto y fue designado custodio digital del U.S. Marshals Service.

Durante el colapso cripto de 2022, Anchorage se consolidó como custodio principal de Aptos (su cofundador Diogo Mónica invirtió también en el proyecto).

En el primer trimestre de 2023, los activos en plataforma crecieron un 80%, aunque se recortó plantilla en 75 puestos (20%) y se reclamó públicamente una regulación para stablecoins.

En 2024, Diogo Mónica abandona la dirección diaria y Nathan McCauley asume plenos poderes.

En 2025, Anchorage Digital tomará la custodia de la tesorería Bitcoin de Trump Media y será propietario del emisor de USDM, Mountain Protocol.

Fundada en 2017 por Nathan McCauley y Diogo Mónica, Anchorage Digital nació como un pequeño trust en Dakota del Sur y logró un gran salto en 2021 al convertirse en el único receptor—por ahora—de la licencia OCC para banca cripto.

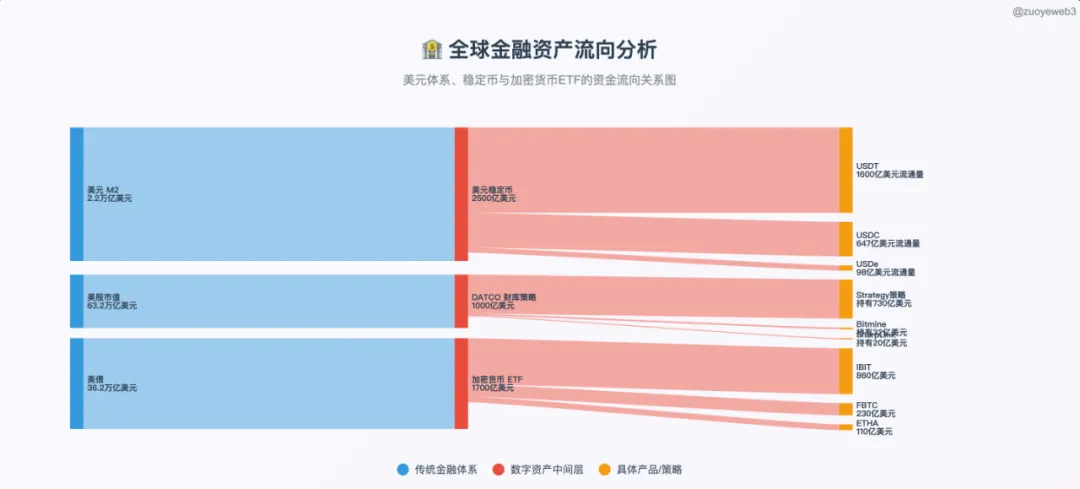

En Silicon Valley, Wall Street y Washington, el acceso a servicios financieros de alto nivel resulta siempre cuestión de relaciones y contactos.

Ilustración: Red institucional de Anchorage Digital

Crédito de imagen: @zuoyeweb3

Anchorage Digital ha construido una suite institucional completa: operativa, derivados, compensación, staking y custodia—es el proveedor integral para instituciones. A diferencia de Galaxy, la apuesta de Anchorage se centra en los stablecoins.

La historia de Anchorage está marcada por el momento: en 2021, tras la llegada de Joe Biden a la Casa Blanca, mientras SBF invertía millones en su campaña, Brian Brooks (ex CLO de Coinbase) fue nombrado Contralor Interino del OCC.

Brooks impulsó políticas bancarias favorables a cripto, lanzando “Project REACh” para facilitar acceso fintech y eliminar la discriminación hacia empresas cripto.

Anchorage aprovechó la coyuntura, transformándose de trust local en Anchorage Digital Bank—y materializando el estatus de banco nacional.

El 13 de enero de 2021, Anchorage Digital Bank recibió autorización para aceptar depósitos en USD y ofrecer servicios de custodia cripto.

Al día siguiente, Brooks renunciaba. Gracias a ese giro, Anchorage sigue siendo el único banco cripto con licencia OCC vigente.

La licencia es el estandarte de todos los productos de Anchorage Digital y le permitió captar 430 millones de dólares en rondas C y D—aunque solo así pudo sobrevivir al “invierno cripto” y prepararse para el auge de los stablecoins.

Entre sus inversores figuran VCs como a16z y grandes firmas de Wall Street como KKR y BlackRock.

A modo de contexto, Bitpay y Paxos solicitaron licencia bancaria, pero fueron rechazados; Paxos acaba de ser multada con 26,5 millones de dólares por el DFS de Nueva York por incumplimiento con BUSD.

Anchorage dispone tanto de la licencia OCC nacional como de la BitLicense de Nueva York, situándose solo por detrás de BNY Mellon en términos regulatorios.

Aunque Anchorage tuvo desacuerdos con el OCC tras la salida de Brooks, su situación legal es única—y ese activo perdura en el tiempo.

El estatus regulatorio de Anchorage le permite custodiar desde reservas de stablecoins a criptoactivos y NFTs. Pero la caída de 2022 provocó turbulencias internas, especialmente en el liderazgo.

Diogo Mónica pasó a Hanu Ventures (manteniéndose como presidente ejecutivo de Anchorage Digital, para enfocarse en talento y estrategia), mientras Nathan McCauley asumía la operativa, reforzando vínculos con BlackRock y ampliando los servicios de stablecoins.

Anchorage custodia ahora los ETFs spot de Bitcoin y Ethereum de 21Shares y es custodio y socio exclusivo de staking en el Solana Staking ETF de REX-Osprey.

Anchorage destaca también fuera de los ETFs: colabora con Visa en pagos con stablecoins y ofrece stablecoins regulados, como Paypal PYUSD, a clientes institucionales.

Además, Anchorage presta sus servicios de custodia a Cantor Fitzgerald, inversor y custodio de Tether, llegando a ser custodio del custodio de Tether.

Pese a todo su respaldo normativo, Anchorage resultaba discreto antes de 2025—con 3.000 millones de valoración y 50.000 millones bajo custodia, pero lejos de competir con Coinbase en ETFs. Su centro de negocio ya está en los stablecoins.

La clave reside en Anchorage Digital Bank NA (filial norteamericana): puede aceptar depósitos tanto en dólares como en stablecoins, y custodiar ambos tipos de activos.

- • Off-chain: alianza con Ethena para escalar la emisión de USDtb conforme a la Genius Act

- • On-chain: formación de la USDG Stablecoin Alliance junto a Paxos y Kraken para operar la Global Dollar Network

Anchorage destaca por su actividad en tesorería: Joseph Chalom, ex BlackRock, se incorporó como codirector general en Sharplink Gaming (tesorería ETH) y propició la alianza BlackRock-Anchorage en custodia ETF.

El fondo BUIDL de BlackRock está vinculado a Chalom, con Anchorage como custodio. La estructura:

$BUIDL = BlackRock (emisor) = Securitize (tokenización) + Anchorage Digital (custodia) + BNY (servicio efectivo)

Además, el presidente de la SEC, Paul Atkins, posee al menos 250.000 dólares en participaciones de Anchorage Digital y es accionista de Securitize, que colabora con Ethena en la coemisión de Converage.

Galaxy ya cotiza en bolsa y se especula que Anchorage Digital podría lanzar su propia IPO en breve. A medida que crece el negocio de stablecoins, su demanda de capital se incrementa—y podría debutar este año como primer banco cripto en bolsa.

Galaxy Digital: hacia el liderazgo en gestión de tesorería

Comparada con Anchorage Digital, Galaxy destaca por su perfil: no solo por ser socio OTC de Goldman Sachs en cripto en 2022, sino como vía de salida privilegiada para ballenas de Bitcoin. Su radio de acción abarca minería BTC, inversión de venture, computación en IA y más, con Mike Novogratz a la cabeza de una red superior incluso a la de Anchorage.

El 25 de julio, Galaxy facilitó la liquidación escalonada de 80.000 BTC (9.000 millones de dólares) de un minero temprano; el anuncio provocó una caída cercana al 4% en el precio de Bitcoin, por debajo de los 115.000 dólares.

Operaciones de ese calibre han suscitado dudas sobre manipulación de mercado, pero el enfoque institucional de Galaxy hace que sus intereses estén alineados con la estabilidad y el crecimiento a largo plazo, en contraste con los creadores de mercado agresivos.

La verdadera fortaleza de Galaxy está en el momento: Mike Novogratz, profesional experimentado en finanzas, aborda la industria cripto con pragmatismo y visión de negocio.

Con la retirada del retail y la llegada de institucionales, la expansión de Galaxy—especialmente en estrategias de tesorería—adquiere cada vez más relevancia.

Recuerde la empresa de tesorería ETH Sharplink, ahora dirigida por un ex BlackRock:

En junio de 2025, Sharplink realizó compras OTC de ETH a Galaxy por al menos 800 millones de dólares; no es casualidad, ya que Galaxy es también inversor en Sharplink. Ejemplo claro de “mano derecha vende a mano izquierda”.

Además de la actividad en BTC y ETF, Galaxy ha impulsado e invertido en Stablecoinx (Ethena) y en Mill City Ventures III, Ltd., que gestiona una tesorería SUI valorada en 450 millones de dólares.

Galaxy amplía su oferta OTC, apoyando LST LsETH para Liquid Collective, mientras su versión sobre SOL (lsSOL) está dirigida a instituciones y cuenta con el respaldo de Anchorage Digital.

Así vemos que el sector está intensamente interconectado.

La Global Dollar Network incluye ahora tanto Anchorage Digital como Galaxy Digital—muestra de que, entre grandes custodios, la colaboración prima sobre la competencia directa.

Anchorage apuesta por stablecoins y ventajas regulatorias; Galaxy se posiciona como especialista en gestión de tesorería, impulsando soluciones fuera de BTC/ETH.

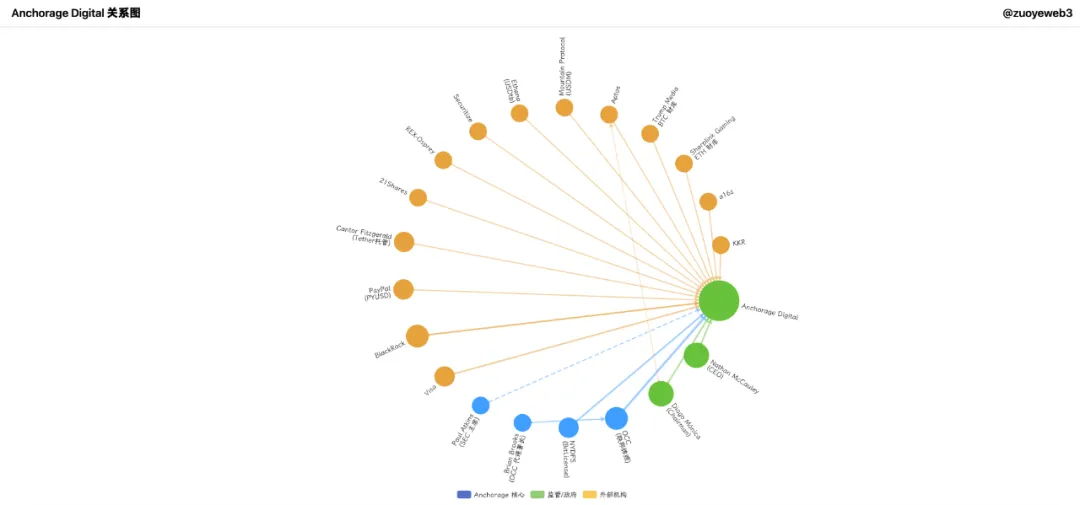

Con una sólida posición financiera, Galaxy dispone de 1.800 millones de dólares en BTC y mantiene 34,4 millones en Ripple (XRP). Paradójicamente, Ripple ha adquirido recientemente Rail, startup de stablecoins apoyada por Galaxy, por 200 millones de dólares.

Una vez más, es una operación de “mano izquierda y derecha”.

Los informes de Galaxy señalan prioridades futuras en tesorería y market making: $HYPE, $SOL y $XRP. Tras zanjar el litigio con la SEC y subir un 10% en una sesión, Ripple permite a Galaxy adelantarse al público retail.

Ilustración: Galaxy Digital Holdings

Crédito de imagen: @zuoyeweb3

Fuente: @SECGov

Galaxy ha salido completamente de UNI y TIA. En esta nueva era, los viejos protagonistas quedan fuera; USDG, HYPE y XRP son los nuevos vencedores—las mesas OTC anticipan los cambios antes que nadie.

Históricamente, las mesas OTC ejecutaban órdenes de ballenas de forma pasiva, sin influir en el mercado spot—a diferencia de los creadores de mercado de los exchanges. Hoy, las estrategias de tesorería están cambiando ese panorama: la integración de tokens, acciones y bonos reconfigura quién dirige los precios de los tokens.

Conclusión

Los custodios se han convertido en el cruce de flujos de capital: los activos off-chain necesitan una migración segura on-chain y la liquidez on-chain pide rampas de salida reguladas. Gracias a las estrategias de tesorería, los custodios pueden influir activamente en los precios de los tokens. La liquidez cripto es ya el auténtico centro de poder; la era de CEX/MM se extingue rápidamente.

BNY Mellon gestiona más de 52 billones de dólares en activos bajo custodia; por contraste, todo el cripto apenas alcanza los 4 billones de capitalización, con stablecoins, ETFs y firmas de tesorería sumando 520.000 millones. Los custodios cripto aún tienen mucho recorrido antes de alcanzar verdadero poder de mercado.

Pero siempre hay una regla que todo fundador debe recordar: el capital seguirá las mejores oportunidades de rentabilidad.

Aviso legal:

- Este artículo está reproducido de [Zuoye Waiboshu] y es propiedad intelectual de su autor original [Zuoye Waiboshu]. Para cuestiones de derechos, contacte con el equipo de Gate Learn, que gestionará la solicitud de forma inmediata.

- Aviso legal: Las opiniones aquí recogidas son del autor y no constituyen asesoramiento de inversión.

- Las versiones en otros idiomas han sido traducidas por el equipo de Gate Learn. Salvo que Gate aparezca como fuente, no pueden copiarse, distribuirse ni plagiarlas.

Ilustración: Punto álgido en la captación de fondos de custodia cripto

Crédito de imagen: @zuoyeweb3

Ilustración: Unificación de TradFi y DeFi

Crédito de imagen: @zuoyeeb3

Ilustración: Red institucional de Anchorage Digital

Crédito de imagen: @zuoyeweb3

Ilustración: Galaxy Digital Holdings

Crédito de imagen: @zuoyeweb3

Fuente: @SECGov

Su puerta de entrada al mundo de las criptomonedas: suscríbase a Gate para una nueva perspectiva.