ステーブルコインの台頭 支払い基盤から金融インフラへのプラットフォーム革命

序文

すべてのフィンテック企業は、ステーブルコイン企業になるでしょう。

期待や懸念が渦巻く中で、ステーブルコインに関する疑念や希望があるにもかかわらず、重要な転換点を迎えたと私は信じています。「バンキング・アズ・ア・サービス」(BaaS)の時代から、インフラとしてのステーブルコインの時代への移行が進んでいます。B2C、B2B、そしてインフラに焦点を当てたステーブルコイン企業が、今後10年間の業界を形作るでしょう。

この変革は、過去10年間のフィンテックブームの10倍の強度になります。

新しいインフラ層に移行しているためです。人々は依然として通貨を新しい支払いチャネルと見なしており、それを他のすべての層を超えたプラットフォームとして見るとき、私たちは最終的にネイティブ通貨に完全に移行します。通貨はプラットフォームです。

この記事の要点:

- 前の時代: バンキング・アズ・ア・サービス(BaaS)とステーブルコインへの影響

- なぜステーブルコインがインフラ層であり(単なる新しいチャネルではなく)

- ステーブルコインのゴールドラッシュと規制の解放

- フルスタックアプリケーションシナリオ

- 戦略的ポジショニングと将来の展望

1. BaaSからステーブルコインへの教訓

いわゆる、愚か者はいつも衝動的です。

私たちはちょうどこれをBaaSで目撃しました。

2010年代の金融サービスの時代は、企業がモバイルファーストの流通とクラウドファーストのインフラを採用することによって特徴づけられました。

私たちは、金融サービス専用に設計された新しい世代のインフラプロバイダーを目の当たりにしています。銀行内のすべての部門とITシステムは、現在APIを介してアクセス可能です。これには、顧客のオンボーディング、不正防止、マネーロンダリング対策(AML)、クレジットカードサービス、さらには場合によっては顧客サービスも含まれます。これにより、新しい企業がモバイルアプリケーション、ウォレット、および「口座」を立ち上げることができ、既存の企業よりもはるかに低コストで顧客を獲得し、サービスを提供できるようになります。

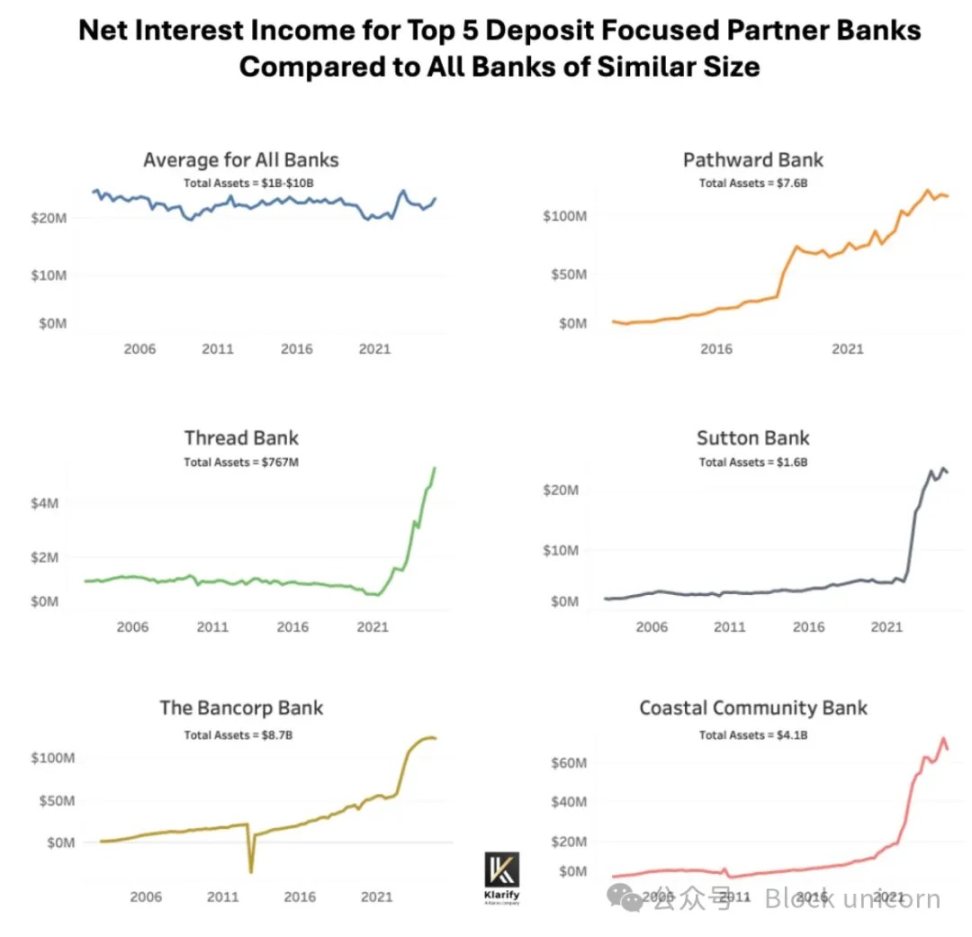

API、モバイル、クラウド技術を組み合わせることで、フィンテック企業は、銀行チャネルを提供し、資金を保管し、この新しい分野のために資金を移転する機会を見出す「スポンサー銀行」の支援を受けることもできます。一部の銀行は、その「協力の容易さ」により大きな成功を収めています。

画像出典: Klaros Partners

フィンテック企業にとって、最初のビジネスモデルは:

- インターチェンジ手数料を通じて収入を得る。

- 顧客獲得コスト(CAC)を摩擦のないデジタルオンボーディングを通じて削減します。

言うように:インセンティブメカニズムを示せば、結果を示しますか?

一部の(すべてではない)フィンテック企業は、コンバージョン率を最適化しており、これを行うと、金融サービスにおける多くの規制が摩擦のように感じられます。たとえば、顧客に「顧客確認」(KYC)チェックのために複数ページの文書を提供させることや、ほとんどすべての顧客が国内であるにもかかわらず、国際的なテロリズムリスクのために取引を監視することが挙げられます。

2023年3月に「BaaSは死んだ」と書いたとき、私たちはすでに不吉な兆候を見ていました。

口座開設は、両者が犯罪者を捕まえるための重要な瞬間です。口座開設を、最小限の摩擦で完了しなければならないチェックボックスプロセスと見なす場合、銀行秘密法 / マネーロンダリング防止法のルールに対する最小限の解釈は、口座開設プロセスにおいて高いコンバージョン率をもたらします。過去2年間、これにより詐欺やマネーロンダリングが大規模にリモートで行われ、システムの最も弱い部分を攻撃することが可能になりました。——— 「BaaSは死んだ」からの抜粋

もしあなたが悪い人なら、小さな新しい銀行やデジタル銀行を攻撃するのは簡単なことです。

しかし、結果は良くありません。

2024年4月22日、ブロックチェーン・アズ・ア・サービス(BaaS)プロバイダーのシナプスが破産した際、何万人もの顧客が生活資金を失いました。金融技術アプリケーションはこれらの資金にアクセスできず、基盤となる銀行はお金の所在を追跡したり確認したりすることができませんでした。

このイベントは主流メディアの見出しを引き起こし、銀行業界内では、規制当局が一連の同意命令を発行し、以下の分野における銀行の欠陥を発見しました:

- 第三者リスク管理(つまり、APIプロバイダーやフィンテック企業)

- マネーロンダリング防止(すなわち、これらの企業の管理措置は一貫性がない可能性があります)

- ボードガバナンス(すなわち、経営陣に責任を問うべきかどうか)

画像出典: Klaros Partners

これらの失敗の結果は非常に大きいです。

資金の流れを悪党に止められない場合、犯罪者は報われ、人間の苦しみを助長することになります。

しかし、ここでの教訓はBaaSやフィンテックが悪いということではありません。それどころか。

今日は私たちが持っているのは:

- 移民や低所得者が無料の口座を開設する能力。

- 貸出承認のためにキャッシュフロー(あなたが持っている資金)を使用する能力、つまりより多くの人々が破産を避けることができるということ。

- 良い支出管理通貨

- 市場、中小企業、そして垂直SaaS向けの埋め込み融資を提供します。

成功した大手金融ブランドは業界を再構築しました。Cash App、Venmo、Chime、Affirm、Revolut、Monzo、Nubank、Stripe、Adyen、そしてあなたのお気に入りのブランドは、それぞれの市場や業界で家喰の名前になりました。フィンテックは、ファイナンスの流通を根本的に変え、ユーザーエクスペリエンスの基準を引き上げました。

私たちは道中でいくつかの教訓を学びました。

ステーブルコインとクロスボーダー活動の投資規模は、いかなる崩壊が起きた場合に壮大な結果をもたらす可能性があります。

悪いことが完全に防げないことは承知していますが、ステーブルコインを中心とした企業がBaaS時代の失敗と成功から学び、迫り来るゴールドラッシュに目を眩まされないことを望んでいます。

2. 規制の解除と資金の急増

2.1 規制の解除

「GENIUS法」の現行草案はすべてを変える可能性があります。この草案によれば、承認されたステーブルコイン発行者であれば、自社のバランスシート上でステーブルコインを現金同等物として扱うことができます。これは重要な問題です。

プリペイドカードを例にとりましょう。それらは資金移動の許可、返済ルール、消費者保護の要件を必要とします。現金はあなたのポケットの中のお金のようなものです。それを保持し管理するのははるかに簡単です。ステーブルコインはこのシンプルさを引き継ぐことができます。

2.2 ステーブルコインのゴールドラッシュ

安定通貨関連事業への投資は、前年比で10倍に成長すると予想されています。

ステーブルコインビジネスに関連する資金調達の状況

「GENIUS法案」が通過すれば、新しい規制されたステーブルコインのチャネルと、ライセンスを持った決済ステーブルコイン発行者(PPSI)と呼ばれる新しい種類の狭義銀行が登場します。

これは、すべての起業家、ベンチャーキャピタリスト、決済会社、シャドーバンク、さらには大手銀行が、この新しい機会を守るか、または奪うために行動を起こすことを意味します。

3. 論点:ステーブルコインをプラットフォームとして

最近、ステーブルコインは代替の国際送金チャネルとして使用されており、将来的には国内決済チャネルになる可能性があります。

しかし、これだけを見ると、大局を見失っています。ステーブルコインは、SWIFT、ACH、PIX、UPIなどのチャンネルを超えたプラットフォームでもあり、これらのすべてのチャンネルを接続するインフラストラクチャとなります。これにより、新しいユースケースや機会が解放されます。

最終的に、ステーブルコインは既存の支払いチャネルの上に抽象化レイヤーを作成し、インターネットが電気通信事業者に対して行ったのと同様です。同様に、業界全体が「ステーブルコイン化」されるでしょう。これは、動画、メッセージング、eコマースで見られるようなものです。このネットワークレイヤーは最終的に仲介者を排除し、コストを削減します。 — 「ステーブルコインは安くはない。より良いのだ」から抜粋

私はそれを次のように考えています:

プラットフォームとしてのステーブルコイン

プラットフォームとしてのステーブルコイン

これがプラットフォームの破壊の姿です。通信トラフィックは前年同期比で60%増加しましたが、収益は前年同期比で1%の増加にとどまっています。15年間で、トラフィックは収益の成長と比べて1000倍以上増加しています。

新しいプラットフォーム層に適応できない既存の企業は、コモディティ化される。

ステーブルコインが支払いに与える影響は、インターネットが電気通信に与える影響に似ています。これは、基盤となるインフラをパイプラインとして商品化するプラットフォーム層を作り出しました。

私たちは、このインフラ層がすべての支払いプロセスとビジネスモデルに徐々に現れているのを見ることができます。ここにその仕組みがあります。

4. ステーブルコインが全体システム内でどのように機能するか

はい、ステーブルコインは今日、代替の支払いチャネルとして機能しています。しかし、これはあくまで基礎に過ぎません。ほとんどの人は、以下の画像のようにプラットフォームではなく、支払いチャネルとしてそれを見るでしょう。

ステーブルコインは決済チャネルとして - それだけではなく、もっと多くの機能があります。

本当の機会は、彼らがインフラとして達成できる機能にあります。

4.1 国際送金のためのステーブルコイン - 出発点

安定通貨の主なユースケースが国境を越えた支払いであることに疑いの余地はありません。主要な通貨のルートはアジア諸国からであり、次いでアメリカ合衆国からラテンアメリカ諸国(メキシコ、ブラジル、アルゼンチン)へのルートです。

G20がトロンとテザーを通貨活動のリーダーとしてグローバルサウス諸国に渡す

さまざまな種類の国境を越えた支払いがあります。それぞれの支払いプロセスについて詳しく見ていきましょう。

B2Bの初期採用ユースケース:

- 大規模企業の市場拡大(例:SpaceX):財務管理、ベンダーへの支払い、社内間の支払いに使用される。

- 国際給与および支払い(例:Deel、Remote):契約者および雇用者の代表者は、ステーブルコインウォレットに支払いを行います。

アルテミスは、ステーブルコインビジネスに従事する30社以上を調査し、B2Bというカテゴリが前年比400%成長している(かつ加速中)ことを発見しました。これは、最も成長の早いカテゴリです。(注:以下の図に示されている取引量は、全体市場の一部に過ぎません。)

成長曲線が示すように、これは重要な成長です。

現在、ラストマイル流動性と外国為替スプレッドがボトルネックとなっていますが、Stablesea、OpenFX、Velocityのような新しい企業が市場に参入してこの状況を変えようとしています。

消費者向けの越境ステーブルコインの使用例には、

- 送金とP2P(例:Sling Money):顧客は、国境を越えた送金にステーブルコインを使用しており、通常はより速く、より安価です。

- ステーブルコインリンクカード:別名「ドルカード」として知られ、南半球の消費者がNetflix、ChatGPT、またはAmazonからサービスを購入することを可能にします。

アルテミスの研究によると、P2Pとステーブルコインの関連性は前年同期比で100%以上増加しており、サンプル内での取引処理量(TPV)は少なくとも10億ドルに達しています。

ステーブルコインは、新しい銀行(RevolutやNubankなど)の特徴となりつつあり、現在の使用例はまだ比較的狭いですが、将来的には拡大する可能性があります。最初は送金やP2Pを中心に始まったRevolutのようなアプリケーションは、この新しいチャネルを最大限に活用するための良い位置にあります。

現在、現地通貨取引の外国為替スプレッドは通常高く、流動性は低いです。しかし、この状況は変化しています。

国内決済の風景はまだ形成されつつありますが、魅力的です。

4.2 国内決済に使用されるステーブルコイン(将来の方向性)

国内B2Bユースケースには次のものが含まれます:

- オールウェザー・イールド・ステーブルコイン(ONDOやBUIDLなど):現在、暗号ネイティブファイナンスセクターは、ステーブルコインをトークン化された政府債券に変換して、法定通貨に交換することを避けています。このオールウェザー機能が企業資源計画(ERP)システムに実装されれば、どの企業の財務責任者にとっても非常に魅力的なものになるでしょう。

- ステーブルコインはFBO構造(例:Modern Treasury)の代替として:米国の規制の特徴は、非銀行機関としてクライアントの代理で資金を移転するためには、しばしば「ために(FBO)」構造が必要であることです。これらのアカウント設定は複雑です。Modern Treasuryのステーブルコイン製品は、金融チームがFBO構造なしでクライアントのための支払いプロセスを設定できるようにします。

- ステーブルコインネイティブB2Bアカウント(例:Altitude):WiseやAirwallexが提供する「ボーダーレスアカウント」は、ステーブルコインにネイティブです。これらのアカウントはUSDを主な通貨として使用しますが、請求書、経費、および財務を管理するためのフロントエンドを提供します。

国内消費者の利用ケースはまだ初期段階にあり、以下を含みます:

- ネイティブ「チェック」アカウントのステーブルコイン(例:Fuse):Wise、Revolut、または送金アプリと似た消費者体験を提供しますが、グローバルなデフォルトが備わっています。これらのサービスは現在、南半球の国々に登場していますが、消費者フィンテックプロジェクトの新しい低コストモデルを示す可能性があります。

- プリペイドカードプロジェクト:ステーブルコインの潜在的な現金同等性により、財務担当者は、キャッシュのようにバランスシートに記録されるプログラム可能な通貨を取得でき、複雑なプリペイド債務問題を管理することなく、デジタル決済と同様に流動性があります。

- P2Pステーブルコイン:Zelle、Venmo、Pix、およびFaster Paymentsはそれぞれの国内市場で優位を占めていますが、もしステーブルコインが別の開発モデルになる場合、これらのアプリケーションはそれをサポートするためのフロントエンドとしてのみ機能する必要があるかもしれません。

4.3 財務とインフラストラクチャー(隠れ層)

隠れ層はインフラです。銀行技術自体がステーブルコインのネイティブ技術になりつつあります。

- ステーブルコイン発行サービス(例:Brale、M^0):銀行や非銀行機関は、預金を引き付けたり、他の発行者が課す手数料を回避するために、自分自身のステーブルコインを作成したいと考えるかもしれません。

- ステーブルコインをサイドコアとして(例えば、Stablecore):銀行は、従来のプラットフォームとは独立してステーブルコインと相互作用する記録システムを作成したいと考えるかもしれません。「サイドコア」は、メインコアと調整しながらこれを実現できます。

- ステーブルコインは、BaaS(例えば、Squads Grid)に似たインフラを提供します:開発者が消費者向け、B2B、または組み込み型の金融商品を迅速に作成するためのシンプルなAPIを提供します。

市場のほとんどの企業は、開発者がステーブルコインの便利さを愛していることを真剣に過小評価しています。Stripeのような企業にとって、便利さは常に成功の鍵でした。

他の可能性を想像できます。思考実験として、ステーブルコインを、誰もが照合し、閲覧できるグローバルでプログラム可能な記録システムと考えてみてください。

各ウォレットアドレスは、既知のフロントエンドまたはウォレット作成者に割り当てることができるため、これらの企業はKYCまたはAMLの問題が発生した場合にすぐに協力することができます。

4.4 ステーブルコインの戦略的ポジショニング

現在、市場には攻撃者、機会主義者、そしてまだ観察し、戦略を練っている参加者がいます。

現在、大多数の活動は暗号通貨取引所やウォレットなどの新しいプラットフォームで行われていますが、機会を得ようとしている企業の中には、ステーブルコインを新しい支払いチャネルとして利用しようとしている企業もあります。

これが私の考えです、どちらがどちらかについて:

攻撃者:

- 資産管理会社:ブラックロック、フランクリン・テンプルトン、フィデリティは、送金決済のために銀行に依存しています。金融危機以来、彼らは信用およびマネーマーケットファンドにおいて銀行から市場シェアを奪っています。ステーブルコインは、インスタントで24時間体制の決済レイヤーを通じてこれらすべてをつなげています。

- ストライプ、ワールドペイ、Dlocalなどの決済会社は、運営できる市場の数と提供する決済プロセスの種類を拡大しています。「金融口座」は、大規模な通貨中央銀行のコアビジネスに侵入していますが、通常は新しい顧客セグメントを対象としています。

防御側:

- 大手銀行:JPMorgan Chase、Bank of America、Citibankなどの米国の銀行は、以前に独自のステーブルコインを発行することについて議論してきました。これは、Zelleを通じてP2P決済を支配するように、国内およびクロスボーダー決済の「チャネル」で市場シェアを奪うためかもしれないと私は考えています。彼らは「避けられない」ほど、この新しいチャネルでも支配するかもしれません。

- 小さな銀行:ステーブルコインに対してロビー活動を始めた。ステーブルコインの発行者、資産運用会社、および大手銀行は、低利回りの当座預金口座から預金を引き出す可能性があり、その結果、小さな銀行にとって最大の損失が生じる可能性がある。

安定コインの混乱によって巨大な機会を得る、スポンサー付き銀行ビジネスで見られるような機会主義的な銀行のグループが存在することになるだろう。

現実は、機会がユースケースによって異なるということです。スタートアップは新しい支払いプロセスを探求している一方で、決済サービスプロバイダー(PSP)は既存のプロセスを通じて市場アクセスを拡大しています。将来的には、資産運用会社や銀行が市場において自らの立ち位置を見出すでしょう。可能性としては、既存のコアビジネスにより近い形での参入が考えられます。

5. 批判、懸念、そしてそれらのほとんどが誇張されている理由

私が批判を以下のように要約します:

批判: ステーブルコインはバンクランのシナリオを引き起こす。反論: これは、"GENIUS Act" の下での政府債券担保のライセンス支払いステーブルコイン発行者 (PPSI) ではなく、テラスタイルのアルゴリズミックステーブルコインを前提としています。

批判:大手テクノロジー企業が通貨の寡占を形成するだろう。反論:これは合理的な懸念ですが、フレームワークにより、大手テクノロジー企業が直接的にステーブルコインを発行する可能性は低く、彼らはステーブルコインを発行するのではなく、利用することになります。PPSIになることは、彼らにとって高い規制の障壁を示しています。

批判:これは地域銀行の預金喪失を引き起こすでしょう。反論:マネーマーケットファンドがすでにこの状況を引き起こしています。ステーブルコインサービスを提供するように適応する地域銀行は繁栄するでしょう。

批判: 「これは暗号通貨です」は、犯罪や詐欺が満ちていることを意味します。 反論: この見方を放棄する時です。 財務の未来はオンチェーンにあり、機関投資家の資本がインフラを構築しています。 フォーカスすべきは、キー管理、保管、流動性、統合、信用リスクなどの実際の新しいリスクです。

批判:ステーブルコインは単なる規制のアービトラージであり、「USDCを保有することはドルを保有することと同じくらい難しいべきだ。」反論:フィンテック自体はダーバン修正案を通じて規制のアービトラージを実現している。ステーブルコインでの開発は容易だが、完全なライセンス制度も存在する。

私はこの議論が続くと信じています。

ステーブルコインは次の金融の時代を牽引し、私たちの未来に対する展望は始まったばかりです。

6. 最後に、なぜすべての企業がステーブルコイン戦略を必要とするのでしょうか?

今日私たちが行うすべては、ステーブルコインのネイティブ統合を実現でき、その時点で金融は超能力を獲得します。私たちは瞬時に、グローバルに、そして24時間365日金融を構築できます。私たちは金融のレゴブロックを再結合し、より開発者に優しいものにすることができます。

BaaSの時代は、新しいインフラが巨大な機会と重大なリスクを生み出すことを教えてくれます。この時代の成功と失敗から学んだ企業が、ステーブルコイン中心の時代で勝利を収めるでしょう。

すべての企業はステーブルコイン戦略を必要としています。すべてのフィンテック企業、すべての銀行、すべてのファイナンスチームが必要です。なぜなら、これは単なる新しい支払いチャネルではなく、他のすべてのものが構築されるプラットフォーム層だからです。

私はすべての読者に、過去の教訓に基づいて構築するよう促します。

崩壊は避けられないことであり、物事はうまくいかなくなるでしょう。それもまた確実です。

これは、物事が不可避的にうまくいかなくなったときに、どのように自分を守るかを含みます。

クールなものを作ろう。

安全に保管してください。