Зростання стейблкоїнів: Революція платформи від платіжних систем до фінансової інфраструктури

Передмова

Кожна фінансово-технологічна компанія стане компанією зі стабільною монетою.

Незважаючи на гіп, скептицизм, надію та занепокоєння, пов'язані зі стейблкоїнами, я вважаю, що ми перетнули важливий рубіж. Ми перейшли від ери «Банкінг як послуга» (BaaS) до ери стейблкоїнів як інфраструктури. Компанії, зосереджені на стейблкоїнах у B2C, B2B та інфраструктурі, формуватимуть індустрію в наступному десятилітті.

Ця трансформація буде в десять разів інтенсивнішою, ніж фінансовий бум минулого десятиліття.

Тому що ми рухаємось у напрямку нового інфраструктурного шару. Люди все ще розглядають стейблкоїни як новий канал платежів, і коли вони побачать це як платформу, яка перевершує всі інші шари, ми врешті-решт повністю перейдемо на нативні стейблкоїни. Стейблкоїни – це платформа.

Ключові моменти цієї статті:

- Попередня ера: Банківські послуги як послуга (BaaS) та їхні наслідки для стейблкоїнів

- Чому стейблкоїни є інфраструктурним шаром (а не просто новим каналом)

- Золота лихоманка стейблкоїнів та регуляторне розблокування

- Сценарії застосування повнофункціональних додатків

- Стратегічне позиціонування та майбутній прогноз

1. Уроки, які ми отримали від BaaS до стейблкоїнів

Як каже прислів'я, дурні завжди імпульсивні.

Ми щойно стали свідками цього в BaaS.

Фінансові послуги 2010-х років характеризувалися тим, що компанії впроваджували мобільно-орієнтовану дистрибуцію та хмарну інфраструктуру.

Ми стаємо свідками нової генерації постачальників інфраструктури, які створені спеціально для фінансових послуг. Тепер до кожного відділу та ІТ-системи в банках можна отримати доступ через API. Це включає в себе реєстрацію клієнтів, боротьбу з шахрайством, боротьбу з відмиванням коштів (AML), послуги кредитних карток, а в деяких випадках навіть обслуговування клієнтів. Це дозволяє новим компаніям запускати мобільні додатки, гаманці та "рахунки", що дозволяє їм залучати та обслуговувати клієнтів за вартістю, значно нижчою, ніж у існуючих підприємств.

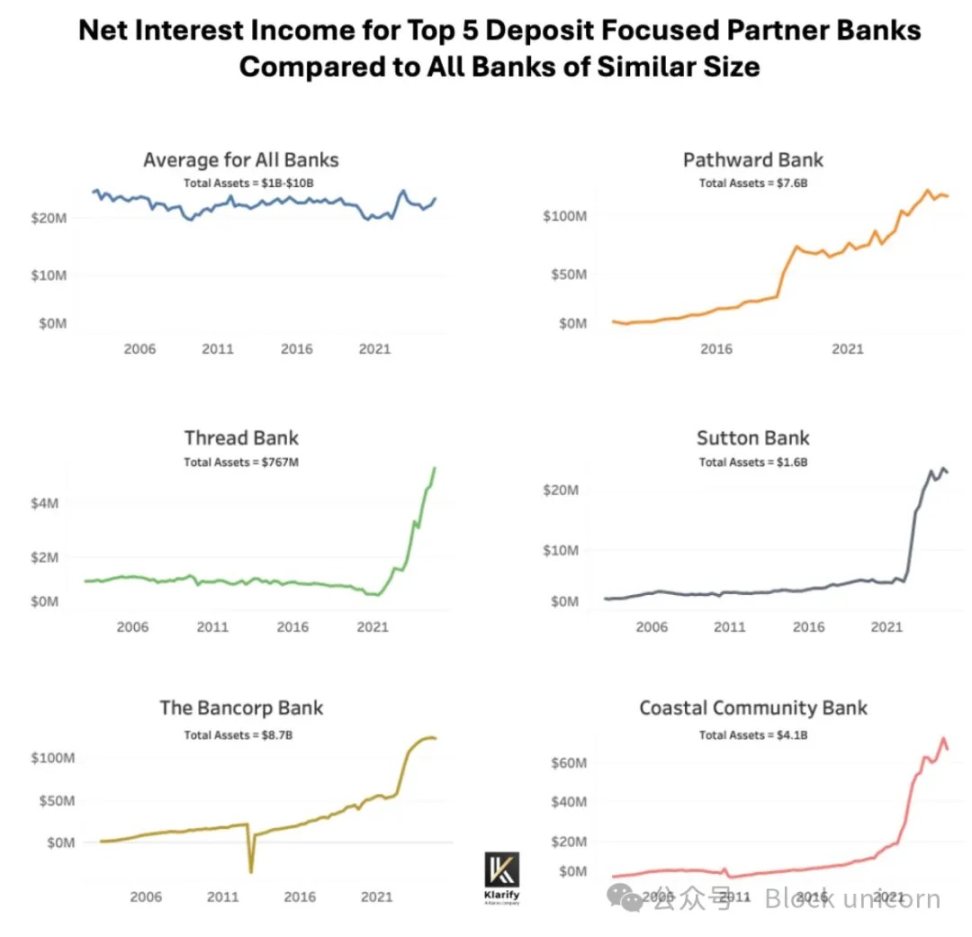

Поєднуючи API, мобільні та хмарні технології, фінансові технології також виграють від допомоги кількох "спонсорських банків", які бачать можливості для надання банківських каналів, зберігання коштів та переказу коштів для цієї нової сфери. Деякі банки досягли великого успіху завдяки своїй "легкості співпраці".

Джерело зображення: Klaros Partners

Для фінансових технологічних компаній їхня початкова бізнес-модель є:

- Заробляйте дохід через комісійні збори.

- Зменште витрати на залучення клієнтів (CAC) через безперешкодну цифрову адаптацію.

Як каже приказка: покажіть мені механізм стимулювання, а я покажу вам результати?

Деякі (не всі) фінансові технологічні компанії оптимізували курси конвертації, і коли ви це робите, багато нормативних актів у фінансових послугах здаються перешкодою. Наприклад, вимога від клієнтів надавати багатосторінкові документи для перевірки "Знай свого клієнта" (KYC) або моніторинг транзакцій на наявність ризиків міжнародного тероризму, в той час як більшість клієнтів є внутрішніми.

Коли я написав "BaaS мертвий" у березні 2023 року, ми вже бачили тривожні знаки.

Відкриття рахунку є критичним моментом для обох сторін у боротьбі зі злочинцями. Якщо ви розглядаєте відкриття рахунку як процес, що потрібно завершити з мінімальними перешкодами, тоді мінімалістичне тлумачення правил Закону про банківську таємницю / Закону про боротьбу з відмиванням грошей призведе до високої конверсії в процесі відкриття рахунку. Протягом останніх двох років це дозволило шахрайству та відмиванню грошей здійснюватися дистанційно в великих масштабах, атакуючи найслабші частини системи. ——— Витяг з "BaaS is Dead"

Якщо ви погана людина, атака на маленькі нові банки та цифрові банки - це шматочок торта.

Але результат не хороший.

22 квітня 2024 року, коли постачальник блокчейн-сервісів (BaaS) Synapse збанкрутував, десятки тисяч клієнтів втратили свої заощадження. Фінансові технологічні програми не могли отримати доступ до цих коштів, а банки не змогли відстежити або перевірити, де знаходяться ці гроші.

Ця подія викликала заголовки в основних ЗМІ, а в банківській сфері регулятори видали ряд наказів про згоду, виявивши недоліки в банках у наступних сферах:

- Управління ризиками третіх сторін (тобто постачальники API та фінансові технології)

- Протидія відмиванню грошей (тобто контрольні заходи цих компаній можуть бути непослідовними)

- Управління правлінням (тобто, чи притягувати управлінський склад до відповідальності)

Джерело зображення: Klaros Partners

Наслідки цих невдач є величезними.

Якщо ви не можете зупинити потік коштів до поганих акторів, злочинці будуть винагороджені, таким чином фінансуючи людські страждання.

Однак урок тут не в тому, що BaaS або фінансові технології погані; зовсім ні.

Сьогодні ми маємо:

- Здатність іммігрантів та осіб з низьким доходом відкривати безкоштовні рахунки.

- Здатність використовувати грошові потоки (кошти, які у вас є) для затвердження кредиту, що означає, що більше людей може уникнути банкрутства.

- Карта для управління витратами

- Надайте вбудовані позики для ринку, малих і середніх підприємств та вертикального SaaS.

Успішні великі фінансові бренди змінили галузь. Cash App, Venmo, Chime, Affirm, Revolut, Monzo, Nubank, Stripe, Adyen та ваші улюблені бренди стали відомими іменами на своїх ринках і в своїх галузях. Фінансові технології кардинально змінили розподіл фінансів і підвищили стандарт користувацького досвіду.

Ми просто отримали кілька уроків на цьому шляху.

Інвестиційний масштаб стейблкоінів та крос-бордних активностей може призвести до епічних наслідків у разі будь-якого колапсу.

Хоча я знаю, що неможливо повністю запобігти поганим речам, я сподіваюся, що компанії, що зосереджені на стейблкоїнах, можуть навчитися на помилках і успіхах ери BaaS і не будуть сліпими до наближення золотої лихоманки.

2. Регуляторне розблокування та зростання фондів

2.1 Регуляторне розблокування

Поточний проект закону "GENIUS Act" може змінити все. Згідно з проектом, якщо ви є затвердженим емітентом стейблкоїнів, ви можете розглядати стейблкоїни як еквіваленти готівки у вашому балансі. Це суттєва справа.

Візьмемо за приклад передплачені картки. Вони потребують дозволів на переведення коштів, правил погашення та вимог до захисту споживачів. Готівка подібна до грошей у вашій кишені. Її набагато простіше тримати і керувати нею. Стейблкоіни можуть успадкувати цю простоту.

2.2 Золота лихоманка стабільних монет

Інвестиції в бізнеси, пов'язані зі стабільними монетами, очікується, що зростуть у 10 разів у річному вимірі.

Фінансова ситуація, пов'язана з бізнесом стейблкоїнів

Якщо «Закон GENIUS» буде ухвалений, з'явиться новий регульований канал стейблкоїнів та нова категорія вузьких банків, які називатимуться ліцензованими емітентами платіжних стейблкоїнів (PPSI).

Це означає, що кожен підприємець, венчурний капіталіст, платіжна компанія, тіньовий банк і навіть великі банки вживають заходів, щоб захистити або захопити цю нову можливість.

3. Аргумент: Стейблкоїни як платформа

Сьогодні стейблкоїни використовуються як альтернативні канали для трансакцій між країнами, а в майбутньому вони можуть стати внутрішніми платіжними каналами.

Але якщо ви бачите лише це, ви пропускаєте загальну картину. Стейблкоїни також є платформою, яка виходить за межі таких каналів, як SWIFT, ACH, PIX та UPI, ставши інфраструктурою, що з'єднує всі ці канали. Це відкриє нові можливості та випадки використання.

Врешті-решт, стейблкоїни створять абстрактний шар поверх існуючих платіжних каналів, так само, як інтернет зробив це для телекомунікаційних операторів. Аналогічно, ціла індустрія стане "стейблкоїнізованою", як ми бачимо з відео, повідомлень та електронної комерції. Цей мережевий шар врешті-решт усуне посередників і зменшить витрати. — Витягнуто з "Стейблкоїни не дешевші; вони кращі"

Я уявляю це так:

Стейблкойн як платформа

Стейблкойн як платформа

Ось як виглядає порушення платформи. Трафік телекомунікацій зріс на 60% в рік, тоді як дохід зріс на 1% в рік. За 15 років трафік зріс більше ніж у 1000 разів порівняно з ростом доходу.

Існуючі підприємства, які не можуть адаптуватися до нового платформного рівня, будуть товаризовані.

Вплив стейблкоїнів на платежі подібний до впливу інтернету на телекомунікації – він створив платформений шар, який комодизує базову інфраструктуру як трубопровід.

Ми можемо бачити, як цей інфраструктурний шар поступово з'являється в кожному процесі платежу та бізнес-моделі. Ось як це працює.

4. Як стабільні монети функціонують в усій системі

Так, стейблкоїни сьогодні працюють як альтернативний платіжний канал. Але це лише основа. Більшість людей сприймають це як платіжний канал на зображенні нижче, а не як платформу:

Стейблкойни як платіжний канал - це не тільки те, але вони також мають більше функцій.

Справжня можливість полягає в функціях, які вони можуть досягти як інфраструктура.

4.1 Стейблкоїни для міжнародних платежів - Точка відліку

Немає жодних сумнівів, що основним випадком використання стейблкоінів є трансакції між країнами. Основний валютний маршрут йде з азійських країн, за ним слідує маршрут зі Сполучених Штатів до латиноамериканських країн (Мексика, Бразилія, Аргентина).

G20 приймає Tron та Tether для ведення платіжних операцій в країнах Глобального Півдня

Існують різні типи трансакцій між країнами. Давайте заглибимося в кожен процес платежу.

Випадки раннього впровадження B2B:

- Великі підприємства для розширення ринку (наприклад, SpaceX): використовуються для фінансового управління, платежів постачальникам та внутрішньокорпоративних платежів.

- Міжнародна зарплата та платежі (наприклад, Deel, Remote): Підрядники та представники роботодавців здійснюватимуть платежі на гаманці зі стабільною монетою.

Artemis досліджував понад 30 компаній, що займаються бізнесом зі стейблкоїнами, і виявив, що B2B як категорія зросла на 400% у річному вимірі (і прискорюється), що робить її найшвидше зростаючою категорією. (Примітка: Обсяг транзакцій, показаний на малюнку нижче, є лише частиною загального ринку.)

Як показано кривою зростання, це суттєве зростання.

Наразі ліквідність останньої милі та спреди на ринку форекс є вузькими місцями, але нові компанії, такі як Stablesea, OpenFX та Velocity, входять на ринок, щоб змінити цю ситуацію.

Використання стабільних монет через кордон для споживачів включає:

- Грошові перекази та P2P (наприклад, Sling Money): Клієнти використовують стейблкоїни для міжнародних переказів, які є швидшими і зазвичай дешевшими.

- Картка, пов'язана з стейблкоїном: також відома як "Доларова картка", вона дозволяє споживачам у Південній півкулі купувати послуги від Netflix, ChatGPT або Amazon.

Дослідження Артеміса також показують, що асоціація P2P та стейблкоїнів зросла більш ніж на 100% в річному вимірі, з принаймні 1 мільярдом доларів США в обсязі обробки транзакцій (TPV) у їхній вибірці.

Стабільні монети стають особливістю нових банків (таких як Revolut і Nubank), і хоча їхні поточні випадки використання все ще відносно вузькі, вони можуть розширитися в майбутньому. Додатки, такі як Revolut, які спочатку розпочали з грошових переказів та P2P, добре підготовлені, щоб повністю скористатися цим новим каналом.

В даний час спреди на валютному ринку для торгівлі місцевою валютою зазвичай високі, а ліквідність низька. Однак ця ситуація змінюється.

Ландшафт внутрішніх платежів ще формується, але це захоплююче.

4.2 Стейбликоїни, що використовуються для внутрішніх платежів (майбутній напрямок)

Внутрішні B2B випадки використання включають:

- Стабільні монети з універсальною прибутковістю (такі як ONDO або BUIDL): Наразі сектор криптофінансів перетворює стабільні монети на токенізовані державні облігації, щоб уникнути їх обміну на фіатну валюту. Якщо ця універсальна функціональність може бути реалізована в системах управління підприємствами (ERP), це може бути дуже привабливо для будь-якого фінансового директора компанії.

- Стейблкоїни як альтернатива структурі FBO (наприклад, Modern Treasury): Характерною рисою регулювання в США є те, що як небанківські установи, для переказу коштів від імені клієнтів їм часто потрібно мати структуру "на користь (FBO)". Ці налаштування рахунків є складними. Продукт стейблкоїна Modern Treasury дозволяє фінансовим командам налаштовувати процеси платежів для клієнтів без необхідності в структурі FBO.

- Нативні B2B рахунки зі стабільними монетами (наприклад, Altitude): "Безкордонні рахунки", які надаються Wise або Airwallex, можуть бути нативними для стабільних монет. Ці рахунки використовують USD як основну валюту, але пропонують інтерфейс для управління рахунками-фактурами, витратами та фінансами.

Внутрішні споживчі випадки використання все ще перебувають на ранніх стадіях, зокрема:

- Нативні "чекінг" рахунки для стейблкоїнів (наприклад, Fuse): Схожі споживчі враження на Wise, Revolut або додатки для грошових переказів, але з глобальним за замовчуванням. Ці послуги наразі з'являються в країнах Південної півкулі, але можуть представляти нову, бюджетну модель для споживчих фінансових технологій.

- Проект передплаченої картки: Завдяки потенційній грошовій еквівалентності стейблкоїнів фінансові службовці можуть отримати програмовану валюту, яка обліковується на балансі як готівка, але є такою ж ліквідною, як цифрові платежі, без необхідності управляти складними питаннями передплаченого боргу.

- P2P стабільнімонети: Zelle, Venmo, Pix та Швидші платежі домінують на своїх внутрішніх ринках, але якщо стабільнімонети стануть ще однією моделлю розвитку, ці програми можуть тільки слугувати фронт-ендом для її підтримки.

4.3 Фінанси та інфраструктура (Прихований шар)

Прихований шар є інфраструктурою. Банківські технології самі стають рідною технологією стейблкоїнів.

- Випуск стейблкоїнів як послуги (наприклад, Brale, M^0): банки та небанківські установи можуть захотіти створити свої власні стейблкоїни, щоб залучити депозити або уникнути зборів, що стягуються іншими емітентами.

- Стейблкоїни як побічні ядра (наприклад, Stablecore): Банки можуть захотіти створити систему обліку, яка взаємодіє зі стейблкоїнами, незалежно від їхньої традиційної платформи. "Побічне ядро" може досягти цього, при цьому узгоджуючи з основним ядром.

- Стабільні монети забезпечують інфраструктуру, подібну до BaaS (наприклад, Squads Grid): пропонуючи розробникам прості API для швидкого створення споживчих, B2B або вбудованих фінансових продуктів.

Більшість компаній на ринку серйозно недооцінюють любов розробників до зручності стейблкоінів. Для таких компаній, як Stripe, зручність завжди була ключем до успіху.

Ви можете уявити інші можливості. Як експеримент думки, розгляньте стейблкоїни як глобальну, програмовану систему записів, яку можуть узгоджувати та переглядати всі.

Кожна адреса гаманця може бути призначена відомому фронт-енду або творцю гаманця, що дозволяє цим компаніям негайно співпрацювати у випадку питань KYC або AML.

4.4 Стратегічне позиціювання стейблкоїнів

Наразі на ринку є нападники, особи, що користуються можливостями, та учасники, які все ще спостерігають і формують стратегії.

Наразі більшість активностей відбувається на нових платформах, таких як криптовалютні біржі та гаманці, але деякі компанії-опортуністи тепер займають позиції, щоб скористатися стейблкоїнами як новим каналом для платежів:

Ось мої думки про те, що є чим:

Атакуючий:

- Компанії з управління активами: BlackRock, Franklin Templeton і Fidelity покладаються на банки для розрахунків з безготівковими переказами. Від часів фінансової кризи вони забрали частку ринку у банків у кредитних та грошових ринкових фондах. Стейблкоїни з'єднують усе це через миттєвий, цілодобовий шар розрахунків.

- Платіжні компанії, такі як Stripe, WorldPay і Dlocal, розширюють кількість ринків, на яких вони можуть працювати, та типи платіжних процесів, які вони пропонують. "Фінансові рахунки" вдираються в основні бізнеси великих центральних банків валют, але зазвичай орієнтовані на нові сегменти клієнтів.

Захисна сторона:

- Великі банки: JPMorgan Chase, Bank of America, Citibank та інші банки США раніше обговорювали запуск власних стейблкоїнів. Я вважаю, що це може бути спрямовано на захоплення частки ринку в цьому новому внутрішньому та міжнародному платіжному "каналі", так само як банки домінують у P2P-платежах через Zelle, вони, можливо, "неминуче" також домінуватимуть у цьому новому каналі.

- Малі банки: почали лобіювати проти стейблкоїнів. Емітенти стейблкоїнів, компанії з управління активами та великі банки можуть зняти депозити з їхніх низькодоходних поточних рахунків, що призведе до найбільших втрат для малих банків.

Будуть банки-опортуністи, подібні до тих, що ми спостерігаємо в спонсорованому банківському бізнесі, які отримають величезні можливості завдяки руйнуванню стейблкоїнів.

Реальність полягає в тому, що можливості варіюються залежно від випадку використання. Стартапи досліджують нові платіжні процеси, в той час як постачальники платіжних послуг (PSP) розширюють доступ до ринку через існуючі процеси. У майбутньому компанії з управління активами та банки знайдуть своє місце на ринку, можливо, ближче до своїх існуючих основних бізнесів.

5. Критика, занепокоєння та чому більшість з них перебільшені

Я підсумую критику наступним чином:

Критика: Стейблкоїни викличуть сценарій банківського бігу. Заперечення: Це припускає алгоритмічні стейблкоїни в стилі Terra, а не стейблкоїни, що випускаються ліцензованими емітентами платіжних стейблкоїнів (PPSIs) на основі державних облігацій згідно з "Законом GENIUS".

Критика: Великі технологічні компанії сформують валютний олігополія. Заперечення: Це розумна стурбованість, але структура робить малоймовірним те, що великі технологічні компанії безпосередньо випускатимуть стейблкоїни—вони будуть використовувати стейблкоїни, а не випускати їх. Стати PPSI становить високий регуляторний бар'єр для них.

Критика: Це призведе до втрати депозитів у комунальних банках. Заперечення: Грошові ринкові фонди вже викликали цю ситуацію. Комунальні банки, які адаптуються для надання послуг зі стабільними монетами, процвітатимуть.

Критика: «Це криптовалюта», натякає на те, що вона переповнена злочинами та шахрайствами. Заперечення: Час відмовитися від цього погляду. Майбутнє фінансів — це ончейн, і інституційний капітал будує інфраструктуру. Є реальні, нові ризики, такі як управління ключами, зберігання, ліквідність, інтеграція та кредитний ризик, на які слід зосередитися.

Критика: Стейблкоїни є лише регуляторним арбітражем, оскільки "утримання USDC має бути таким же важким, як і утримання доларів". Заперечення: Саме фінансові технології досягають регуляторного арбітражу через поправку Дербіна. Розвивати на стейблкоїнах легше, але існує також повна ліцензійна система.

Я вірю, що ця дискусія продовжиться.

Стабільні монети стануть рушійною силою наступної ери фінансів, і наш погляд на майбутнє тільки починається.

6. Нарешті, чому кожній компанії потрібна стратегія стабільної монети?

Все, що ми робимо сьогодні, може реалізувати нативну інтеграцію стабільних монет, в той момент фінанси отримають суперздатності. Ми можемо побудувати миттєві, глобальні та цілодобові фінанси. Ми можемо переробити фінансові Lego-блоки, зробивши їх більш дружніми для розробників.

Ера BaaS говорить нам, що нова інфраструктура створює величезні можливості та значні ризики. Компанії, які навчаться на успіхах і невдачах цієї ери, виграють в епоху, орієнтовану на стейблкойни.

Кожній компанії потрібна стратегія стабільної монети. Кожній фінансовій технологічній компанії, кожному банку та кожній фінансовій команді потрібна така стратегія. Тому що це не просто новий канал платежів. Це платформений рівень, на якому буде побудовано все інше.

Я закликаю кожного читача будувати на основі уроків минулого.

Колапс неминучий, речі підуть не так, і це також певно.

Це включає в себе те, як ви будете захищати себе, коли речі неминуче підуть не так.

Створюйте класні речі.

і зберігайте його в безпеці.

Заява:

- Ця стаття перепублікована з [TechFlow] Авторське право належить первісному автору [Саймон Тейлор] Якщо є заперечення щодо повторного друку, будь ласка, зв'яжіться з Команда Gate LearnКоманда обробить це якомога швидше відповідно до відповідних процедур.

- Застереження: Думки та погляди, висловлені в цій статті, є думкою автора і не є інвестиційною порадою.

- Інші мовні версії статті перекладені командою Gate Learn, якщо не зазначено інше.ГейтВ таких обставинах заборонено копіювати, поширювати або плагіатити перекладені статті.

Поділіться