Результати пошуку FORT

Курси (0)

статті (7)

Глосарій (0)

Розуміння екосистеми FORT/BTC та її ролі в безпеці Блокчейн в режимі реального часу

Що таке Forta? Повний посібник по мережі безпеки Web3 та випадку використання токена FORT

Що таке Forta (FORT)?

Все, що вам потрібно знати про Forta Network: стежити за безпекою Web3

Gate Research: найбільший криптозлом в історії спричинив збитки в розмірі 1,5 мільярда доларів; Тест Pump.fun AMM викликає збій 20% RAY

Як будувати шару безпеки на основі AI для криптографії

![<p>Понад десять років після стрімкого старту криптовалют, епоха золотої лихоманки, що була спричинена халвінгом Bitcoin, поступово відходить у минуле. Ринок нині формується хвилями ліквідності, які надходять із американських фондових індексів, долара США та казначейських облігацій, а кожен новий цикл має власні локальні «гарячі точки» — як показав шлях Pendle: від ринку фіксованого доходу та LST до BTCFi, Ethena і Boros.</p>

<p>Потрапити до кола «нових грошей» сьогодні значно складніше, ніж керувати усталеним «старим» капіталом.</p>

<p>Як наголошують кастодіани: заробляє той, хто володіє багатством.</p>

<p>На ринку криптовалют дійсно глибокі пулі капіталу мають три типи: окремі інвестори-«кити» (перші майнери BTC, ранні вкладники ETH, OG DeFi Summer), ончейн-інституції (крипто-орієнтовані венчурні фонди, централізовані біржі, публічні блокчейни й окремі команди проєктів), а також фінансові гіганти з Уолл-стріт — як досвідчені, так і нові гравці.</p>

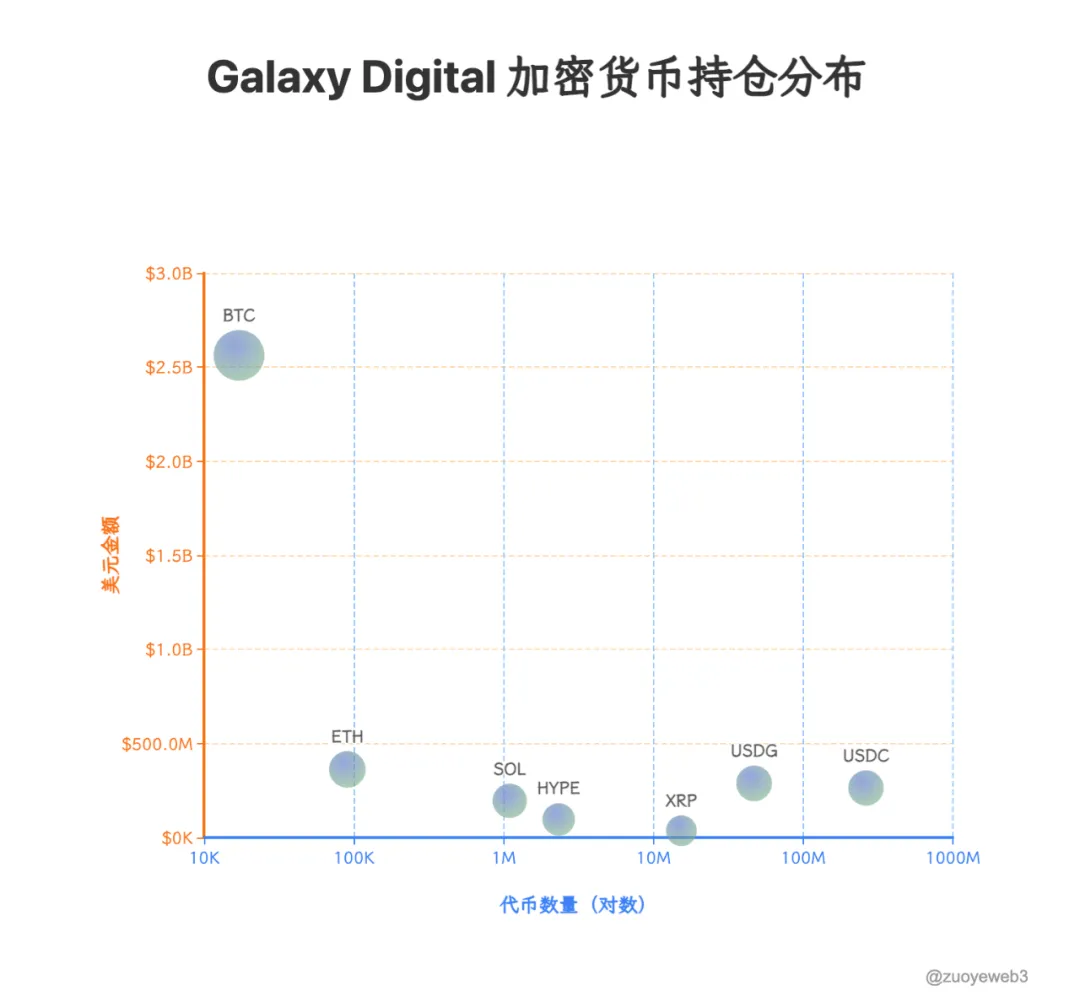

<p><img src="https://s3.ap-northeast-1.amazonaws.com/gimg.gateimg.com/learn/9ed6c1c583d01f3ccbdb76a46511deac93a9d4fc.png" alt=""><br>Ілюстрація: Пік залучення криптокастодіального капіталу<br>Джерело зображення: <a href="https://github.com/zuoyeweb3" title="@zuoyeweb3">@zuoyeweb3</a></p>

<p>Кастодіальний бізнес став фрагментованим і вузькоспеціалізованим. Після залучення $3 млрд у 2021 році та низки крахів FTX-Celsius і 3AC-Luna-UST у 2022 році індустрія криптокастодіальних послуг набула чітких обрисів. Серед основних гравців:</p>

<ul>

<li>• Copper, Ceffu, Cobo — обслуговують ончейн-проекти</li><li>• Coinbase — кастоді ETF</li><li>• BNY Mellon — кастоді на рівні банківських установ</li><li>• Fireblock — кастоді для бірж</li></ul>

<p>Coinbase зайняла найбільшу частку в секторі ETF-кастоді: понад 80% емітентів BTC і ETH ETF обрали цю платформу партнером. MicroStrategy (MSTR) також використовує Coinbase як основного кастодіана для власної BTC-стратегії.</p>

<h2 id="h2-VGhlIFJldGFpbCBFcmEgRW5kc+KAlEluc3RpdHV0aW9ucyBOb3cgRHJpdmUgQ3J5cHRvIFdlYWx0aA==">Кінець епохи ритейлу: інституції формують багатство крипторинку</h2><p>Механізми отримання прибутку в криптоіндустрії змінюються слідом за розвитком ринку. В умовах концентрації капіталу найбільший прибуток отримують ті, хто контролює найбільші капітальні ресурси. Майнер, біржі, маркетмейкери — всі вони вже пережили свої піки, і новим центром тяжіння стали кастодіани. Коли традиційний фінансовий ресурс переходить на блокчейн, грошові потоки не надходять напряму на біржі чи публічні мережі — вони проходять через надійних кастодіанів.</p>

<p>Щоденний обсяг транзакцій Ethereum перевищив максимуми DeFi Summer — 1,74 млн. Цього разу зростання забезпечує не спекулятивний трейдинг чи мем-токени, а стейблкоїн-кредитний цикл, запущений платформами Aave та Ethena.</p>

<p>Важливо, що співпраця Aave і Plasma відкриває шлях для ончейн-інтеграції стейблкоїнів TradFi. Однак згідно Genius Act стейблкоїни для платежів не можуть виплачувати відсотки користувачам, тому після переміщення активів у блокчейн кошти можуть залишатися без руху — і стають «мертвим вантажем» для емітентів.</p>

<p>Поки обсяги торгів на CEX знижуються, сервіси кастоді, стейкінгу і нарахування доходу набувають важливого значення, особливо для банків і гравців традиційних фінансів. У період очікуваного зниження ставок питання полягає в тому, як перенаправити ліквідність із пенсійних фондів (401(k)) і казначейських облігацій у блокчейн — це відкриває нові горизонти для фінтех-стартапів.</p>

<p>Епоха домінування бірж завершується — ончейн-моделі та IPO витісняють CEX із двох сторін. Hyperliquid може перевершити Binance, а Kraken і Bullish готуються скласти конкуренцію монополії Coinbase як єдиній публічній біржі.</p>

<p>Всі переслідують дохід у пост-CEX екосистемі. Старий капітал з достатнім фінансовим резервом згоден на нижчу прибутковість за умови максимальної безпеки основної суми — саме тому Tether створює фізичне золотосховище. Ончейн-сховища також стають перспективним напрямом бізнесу.</p>

<p>У ринку, де лідирують ETF, домінування Coinbase найближчим часом навряд чи буде зруйноване, але ринкові зрушення відкривають шлях для гравців другого і третього ешелонів.</p>

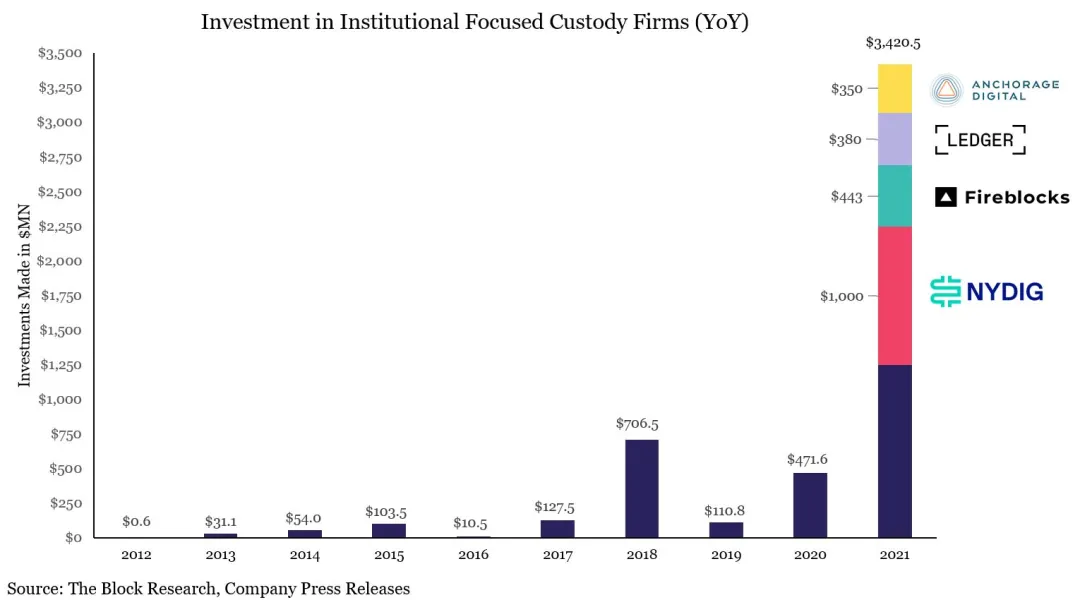

<p><img src="https://s3.ap-northeast-1.amazonaws.com/gimg.gateimg.com/learn/49c0f9bfe131845f1d8c6209cce74da4678a5f2a.png" alt=""><br>Ілюстрація: Злиття TradFi та DeFi<br>Джерело зображення: <a href="https://github.com/zuoyeeb3" title="@zuoyeeb3">@zuoyeeb3</a></p>

<p>Порівняно з тим, як долар, казначейські облігації й американські акції створюють багатство, криптовалюти досі «збирають потік у невеликій посудині». Справжній приплив ліквідності можливий лише за умови появи інституційної безпеки та інфраструктури належного рівня.</p>

<p>Досвідчені гравці ринку розширюють свою діяльність. Anchorage Digital і Galaxy Digital — яскраві представники цього процесу.</p>

<ul>

<li>• Galaxy — управління казначейськими активами (DATCO)</li><li>• Anchorage — кастоді стейблкоїнів</li><li>• Anchorage Digital та Galaxy Digital — нові ETF-рішення зі стейкінгом</li></ul>

<p>Поза межами BTC та спотових ETF обидва Digital-флагмани борються за частку ринку Coinbase. Розглянемо їх спільні амбіції.</p>

<p>Два основні тренди визначають майбутнє спотових ETF: перше — підвищення стандартів, коли альткоїни та мем-коїни (поза BTC й ETH) зможуть стати ETF після півроку торгівлі деривативами на Coinbase; друге — затвердження моделей стейкінг-ETF із правом викупу базових активів та інтеграцією зі стейкінгом у блокчейні.</p>

<p>Яскравий приклад: Anchorage Digital — ексклюзивний кастодіан та стейкінг-партнер Solana Staking ETF від REX-Osprey, що ідеально поєднує обидва тренди. Якщо бичачий ринок продовжиться, ETF-продукти стануть потужним драйвером зростання для Anchorage Digital.</p>

<p>У класичних ETF Anchorage співпрацює з 21Shares і BlackRock та виступає кастодіаном біткоїн-скарбниці Trump Media — навіть для Mar-a-Lago.</p>

<h2 id="h2-QW5jaG9yYWdlOiBCdWlsZGluZyBhIFN0YWJsZWNvaW4gRm9ydHJlc3MgYW5kIENyeXB0b+KAmXMgRm9ydCBLbm94">Anchorage: будуючи фортецю стейблкоїнів і криптовалютний Fort Knox</h2><p>У 2019 році Anchorage почала співпрацю з Visa. До 2021 року вона стала банком-агентом Visa по клірингу USDC.</p>

<p>2021 рік став переломним — старт кастодіального бізнесу з оцінкою $3 млрд, отримання банківської ліцензії OCC на ведення криптооперацій і призначення кастодіаном цифрових активів для U.S. Marshals Service.</p>

<p>Під час краху крипторинку у 2022 році Anchorage стала кастодіальним партнером Aptos (співзасновник Diogo Mónica також інвестував у Aptos).</p>

<p>У I кварталі 2023 року активи платформи зросли на 80%, але компанія скоротила 75 співробітників (20%) і публічно закликала до регулювання стейблкоїнів.</p>

<p>У 2024 році співзасновник Diogo Mónica залишив щоденне управління, повністю передавши керівництво Nathan McCauley.</p>

<p>У 2025 році Anchorage Digital стане кастодіаном біткоїн-скарбниці Trump Media і отримає емітента USDM — Mountain Protocol.</p>

<p>Anchorage Digital, заснована у 2017 році Nathan McCauley та Diogo Mónica, стартувала як невеликий траст у Південній Дакоті, а в 2021 році отримала унікальну ліцензію OCC на банківські операції з криптовалютами (одна з небагатьох).</p>

<p>Від Силіконової долини до Уолл-стріт і Вашингтона преміальні фінансові послуги базуються на зв’язках і стосунках.</p>

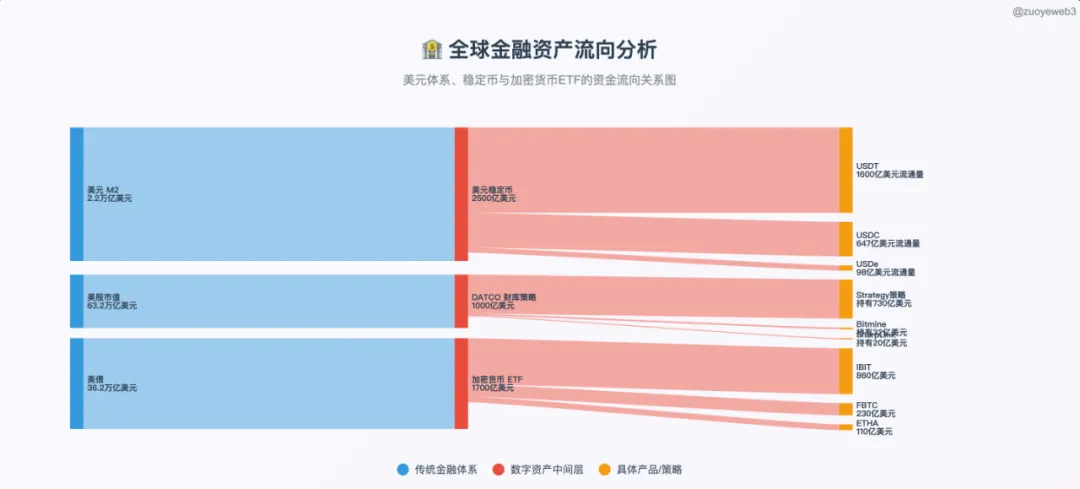

<p><img src="https://s3.ap-northeast-1.amazonaws.com/gimg.gateimg.com/learn/0edcae8d144bdddd0f94aa619c23aa98be29267b.png" alt=""><br>Ілюстрація: Інституційна мережа Anchorage Digital<br>Джерело зображення: <a href="https://github.com/zuoyeweb3" title="@zuoyeweb3">@zuoyeweb3</a></p>

<p>Anchorage Digital пропонує повний комплекс для інституцій: торгівля, деривативи, кліринг, стейкінг і кастоді — фактично весь набір послуг. Але у фокусі майбутнього — саме стейблкоїни.</p>

<p>Перший ключовий етап у розвитку Anchorage — правильне використання моменту: у 2021 році, коли президентом став криптоскептик Джо Байден, а на його кампанію пішли великі кошти від SBF, Brian Brooks (екс-юрисконсульт Coinbase) очолив OCC.</p>

<p>Brooks ініціював політику відкритості до криптовалют, запустивши “Project REACh” — програму з розширення фінтех-доступу та боротьби з дискримінацією крипто-бізнесу.</p>

<p>Anchorage скористалася моментом, трансформувавшись із місцевого трасту в повноцінний національний банк Anchorage Digital Bank.</p>

<p>13 січня 2021 року банк отримав дозвіл приймати депозити у USD і надавати кастодіальні послуги для цифрових активів.</p>

<p>Вже наступного дня Brooks подав у відставку. Через такий збіг обставин Anchorage залишається єдиним банком із ліцензією OCC для криптовалют.</p>

<p>Ця ліцензія є центральною для всіх продуктів Anchorage Digital і допомогла залучити $430 млн у раундах Series C і D — ці кошти дозволили успішно пройти «криптозиму» й підготуватися до нового буму стейблкоїнів.</p>

<p>Anchorage підтримують венчурні фонди сектора (a16z) та фінансові гіганти Уолл-стріт — KKR і BlackRock.</p>

<p>Bitpay і Paxos також подавали заявки на ліцензію банку, але отримали відмову; нещодавно Paxos сплатив $26,5 млн штрафу регулятору Нью-Йорка за порушення щодо BUSD.</p>

<p>Anchorage має банківську ліцензію OCC і BitLicense штату Нью-Йорк — його регуляторний статус прирівнюється до BNY Mellon.</p>

<p>Хоча після відставки Brooks Anchorage мав конфлікти з OCC, унікальна ліцензія залишилась — це стратегічний актив для компанії.</p>

<p>Регуляторний статус дозволяє Anchorage працювати з резервами стейблкоїнів, цифровими активами і NFT. Однак крах у 2022 році спричинив внутрішні зміни, зокрема ротацію серед засновників.</p>

<p>Diogo Mónica став партнером Hanu Ventures та залишився головою Anchorage Digital, зосередившись на стратегії й HR. Nathan McCauley повністю взяв на себе операційний контроль, посиливши співпрацю з BlackRock і розбудову бізнесу стейблкоїнів.</p>

<p>Anchorage виступає кастодіаном спотових ETF Bitcoin та Ethereum компанії 21Shares та ексклюзивним кастодіаном і стейкінг-партнером Solana Staking ETF від REX-Osprey.</p>

<p>Компанія активно працює поза ETF, співпрацює з Visa з платежів у стейблкоїнах і пропонує інституціям стейблкоїни, що відповідають вимогам комплаєнсу — наприклад, PYUSD від PayPal.</p>

<p>Anchorage також забезпечує кастоді для Cantor Fitzgerald — кастодіана й інвестора Tether, фактично ставши кастодіаном кастодіана.</p>

<p>Попри сильну регуляторну базу, до 2025 року Anchorage не показував значних результатів у секторі ETF — капіталізація $3 млрд, $50 млрд активів під управлінням, але фокус змістився на стейблкоїни.</p>

<p>Головний актив: Anchorage Digital Bank NA має право приймати депозити в доларах і стейблкоїнах та надавати кастодіальні послуги для обох.</p>

<ul>

<li>• Оффчейн: партнерство з Ethena для масштабування емісії USDtb, з дотриманням Genius Act</li><li>• Ончейн: створення USDG Stablecoin Alliance з Paxos і Kraken — спільна експлуатація Global Dollar Network</li></ul>

<p>Anchorage також посилює казначейську стратегію: Joseph Chalom, екс-виконавчий директор BlackRock, став співгенеральним директором Sharplink Gaming (ETH-казначейська компанія), сприяв партнерству BlackRock-Anchorage щодо ETF-кастоді.</p>

<p>Фонд BUIDL BlackRock тісно пов’язаний із Chalom, Anchorage — кастодіан. Фінансова формула:</p>

<p>$BUIDL = BlackRock (емітент) = Securitize (технологія токенізації) + Anchorage Digital (кастоді) + BNY (грошові сервіси)</p>

<p>Особливо цікаво, що голова SEC Paul Atkins має мінімум $250 000 інвестицій у Anchorage Digital і є акціонером Securitize, яка разом із Ethena випускає Converage.</p>

<p>Після публічного виходу Galaxy з’явилися очікування, що Anchorage Digital може провести власне IPO. Зі зростанням бізнесу стейблкоїнів компанія розширить потребу у фінансуванні — ймовірно, це буде перше публічне IPO криптобанку вже цьогоріч.</p>

<h2 id="h2-R2FsYXh5IERpZ2l0YWw6IEFzY2VuZGluZyB0byB0aGUgVGhyb25lIG9mIFRyZWFzdXJ5IE1hbmFnZW1lbnQ=">Galaxy Digital: новий лідер у сфері казначейського менеджменту</h2><p>У порівнянні з Anchorage Digital, Galaxy вирізняється масштабом, розмаїттям напрямів: вона була партнером Goldman Sachs з OTC-криптоторгів у 2022 році і стала майданчиком для виходу великих власників BTC. Компанія працює у майнінгу, венчурному інвестуванні, high performance AI-обрахунках, а мережа контактів засновника Mike Novogratz охоплює навіть більше ніж у лідерів Anchorage.</p>

<p>25 липня Galaxy допомогла ранньому майнеру реалізувати близько 80 000 BTC ($9 млрд). Хоча продажі проходили поетапно, сама новина призвела до зниження ціни Bitcoin майже на 4% — нижче $115 000.</p>

<p>Такі масштабні угоди провокують спекуляції щодо ринкових маніпуляцій, але Galaxy орієнтована на інституції, адже її мотивація — стабільність і розвиток, не як у агресивних маркетмейкерів.</p>

<p>Реальна перевага Galaxy у виборі моменту: засновник Mike Novogratz, досвідчений фінансист, сприймає криптовалюту як бізнес, а не ідеологію.</p>

<p>Якщо ритейл відходить, а інституції зміцнюються, ріст Galaxy — особливо в сфері казначейських стратегій — заслуговує дедалі більшої уваги.</p>

<p>ETH-казначейська компанія Sharplink, яку очолює колишній керівник BlackRock, — яскравий приклад.</p>

<p>У червні 2025 року Sharplink кілька разів купила ETH OTC у Galaxy — сума сягнула щонайменше $800 млн. А Galaxy є інвестором Sharplink — тобто «одна рука продає іншій».</p>

<p>Окрім BTC і ETF, Galaxy інвестує і допомагає будувати казначейські рішення Ethena Stablecoinx і Mill City Ventures III, Ltd., яка управляє $450 млн у скарбниці SUI.</p>

<p>Galaxy розширює OTC-пропозицію: підтримує LST LsETH для Liquid Collective, а версія SOL (lsSOL) орієнтована на інституції і підтримується Anchorage Digital.</p>

<p>Сектор надзвичайно переплетений.</p>

<p>Global Dollar Network вже об’єднує Anchorage Digital і Galaxy Digital — підтверджуючи, що для великих кастодіанів співпраця важливіша за конкуренцію.</p>

<p>Anchorage концентрується на стейблкоїнах та регуляторних привілеях, Galaxy — на казначейському менеджменті, включаючи рішення за межами BTC/ETH.</p>

<p>Galaxy володіє $1,8 млрд у BTC і нещодавно сформувала $34,4 млн позиції у Ripple (XRP). Ripple, в свою чергу, придбала стартап Rail (який підтримує Galaxy) за $200 млн.</p>

<p>Знову ж — «ліва рука продає правій».</p>

<p>У звітах Galaxy визначено майбутні пріоритети: казначейство й маркет-мейкінг у $HYPE, $SOL, $XRP. Після вирішення спору Ripple з SEC і стрибка курсу на 10% Galaxy вже випереджає ритейл.</p>

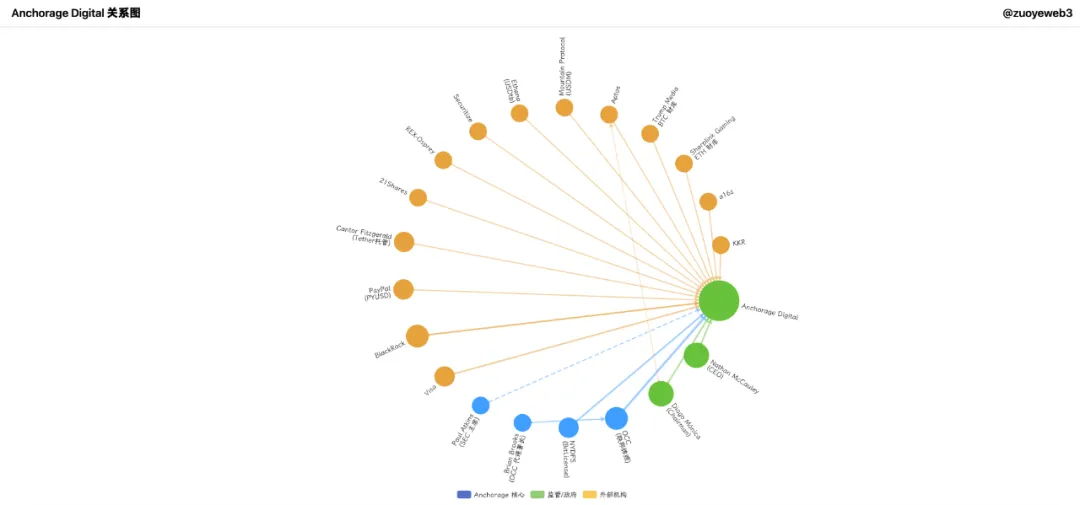

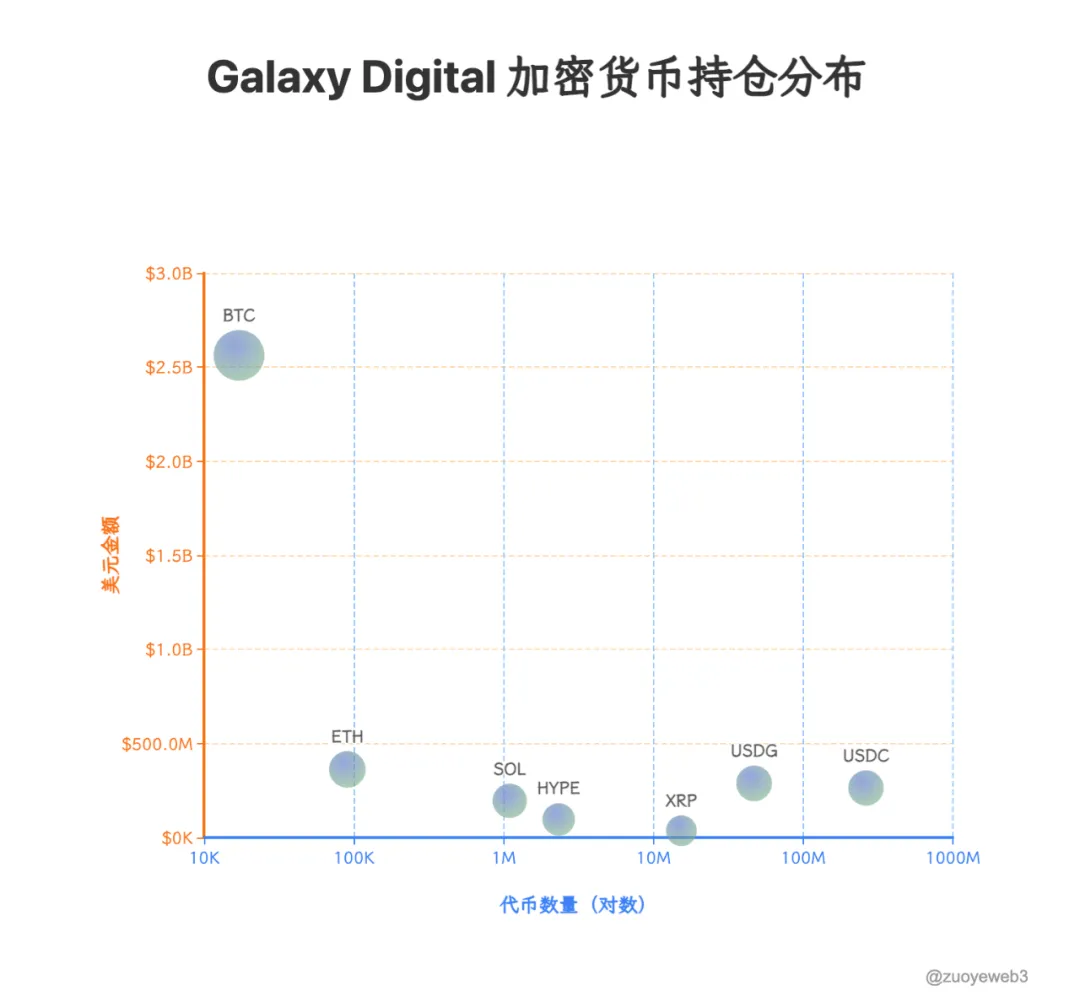

<p><img src="https://s3.ap-northeast-1.amazonaws.com/gimg.gateimg.com/learn/537e2129a57a2a54d0b97276c3a7a0bd7e8d038c.png" alt=""><br>Ілюстрація: Galaxy Digital Holdings<br>Джерело зображення: <a href="https://github.com/zuoyeweb3" title="@zuoyeweb3">@zuoyeweb3</a><br>Джерело даних: <a href="https://github.com/SECGov" title="@SECGov">@SECGov</a></p>

<p>Galaxy повністю вийшла з UNI і TIA. У нову епоху лідирують USDG, HYPE, XRP — OTC-дески першими відчувають зміни ринку.</p>

<p>Традиційно OTC-дески пасивно виконували заявки «китів», не впливаючи на спотові ринки, що відрізняє їх від біржових маркетмейкерів. Казначейський підхід змінює правила: у міру інтеграції токенів, акцій і облігацій контроль над ціноутворенням токенів залишається відкритим питанням.</p>

<h2 id="h2-Q29uY2x1c2lvbg==">Висновки</h2><p>Кастодіани стали стратегічним перехрестям для капіталу: офчейн-активи потребують безпечного переходу ончейн, а ончейн-ліквідність — комплаєнтних фіат-виходів. Завдяки казначейським стратегіям кастодіани здатні активно впливати на курси токенів. Справжня влада у криптовалютній екосистемі належить ліквідності; епоха CEX/MM невпинно згасає.</p>

<p>BNY Mellon утримує понад $52 трлн активів у кастоді; весь ринок криптовалют оцінюється менш ніж у $4 трлн, а обсяг стейблкоїнів, ETF і казначейських фірм — лише $520 млрд. Криптокастодіани мають великий запас для зростання, перш ніж дійсно почнуть визначати ринок.</p>

<p>Однак пам’ятайте: гроші завжди слідують за найбільш прибутковими можливостями.</p>

<h3 id="h3-RGlzY2xhaW1lcjo=">Застереження:</h3><ol>

<li>Матеріал відтворено з [<a href="https://mp.weixin.qq.com/s/235iFbT1Qv0DWFjL__cS_w">Zuoye Waiboshu</a>] і належить автору [<em>Zuoye Waiboshu</em>]. З питань передруку звертайтеся до <a href="https://www.gate.com/questionnaire/3967">Gate Learn</a> — команда оперативно відреагує.</li><li>Всі думки та оцінки у цій статті відображають лише позицію автора й не є інвестиційною рекомендацією.</li><li>Інші мовні версії перекладено командою Gate Learn. Якщо Gate не зазначено джерелом, їх не можна копіювати, поширювати чи використовувати для плагіату.</li></ol>](https://gimg.gateimg.com/learn/f74d4750d5851bfce39d336acd6fc974d4f3090e.webp)

Понад десять років після стрімкого старту криптовалют, епоха золотої лихоманки, що була спричинена халвінгом Bitcoin, поступово відходить у минуле. Ринок нині формується хвилями ліквідності, які надходять із американських фондових індексів, долара США та казначейських облігацій, а кожен новий цикл має власні локальні «гарячі точки» — як показав шлях Pendle: від ринку фіксованого доходу та LST до BTCFi, Ethena і Boros.

Потрапити до кола «нових грошей» сьогодні значно складніше, ніж керувати усталеним «старим» капіталом.

Як наголошують кастодіани: заробляє той, хто володіє багатством.

На ринку криптовалют дійсно глибокі пулі капіталу мають три типи: окремі інвестори-«кити» (перші майнери BTC, ранні вкладники ETH, OG DeFi Summer), ончейн-інституції (крипто-орієнтовані венчурні фонди, централізовані біржі, публічні блокчейни й окремі команди проєктів), а також фінансові гіганти з Уолл-стріт — як досвідчені, так і нові гравці.

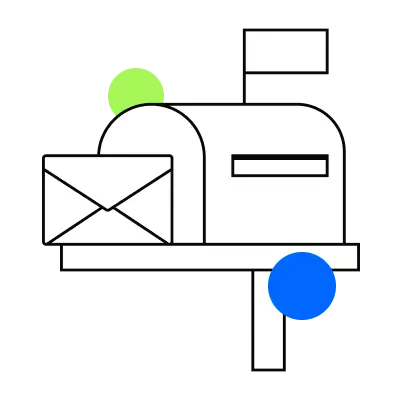

Ілюстрація: Пік залучення криптокастодіального капіталу

Джерело зображення: @zuoyeweb3

Кастодіальний бізнес став фрагментованим і вузькоспеціалізованим. Після залучення $3 млрд у 2021 році та низки крахів FTX-Celsius і 3AC-Luna-UST у 2022 році індустрія криптокастодіальних послуг набула чітких обрисів. Серед основних гравців:

- • Copper, Ceffu, Cobo — обслуговують ончейн-проекти

- • Coinbase — кастоді ETF

- • BNY Mellon — кастоді на рівні банківських установ

- • Fireblock — кастоді для бірж

Coinbase зайняла найбільшу частку в секторі ETF-кастоді: понад 80% емітентів BTC і ETH ETF обрали цю платформу партнером. MicroStrategy (MSTR) також використовує Coinbase як основного кастодіана для власної BTC-стратегії.

Кінець епохи ритейлу: інституції формують багатство крипторинку

Механізми отримання прибутку в криптоіндустрії змінюються слідом за розвитком ринку. В умовах концентрації капіталу найбільший прибуток отримують ті, хто контролює найбільші капітальні ресурси. Майнер, біржі, маркетмейкери — всі вони вже пережили свої піки, і новим центром тяжіння стали кастодіани. Коли традиційний фінансовий ресурс переходить на блокчейн, грошові потоки не надходять напряму на біржі чи публічні мережі — вони проходять через надійних кастодіанів.

Щоденний обсяг транзакцій Ethereum перевищив максимуми DeFi Summer — 1,74 млн. Цього разу зростання забезпечує не спекулятивний трейдинг чи мем-токени, а стейблкоїн-кредитний цикл, запущений платформами Aave та Ethena.

Важливо, що співпраця Aave і Plasma відкриває шлях для ончейн-інтеграції стейблкоїнів TradFi. Однак згідно Genius Act стейблкоїни для платежів не можуть виплачувати відсотки користувачам, тому після переміщення активів у блокчейн кошти можуть залишатися без руху — і стають «мертвим вантажем» для емітентів.

Поки обсяги торгів на CEX знижуються, сервіси кастоді, стейкінгу і нарахування доходу набувають важливого значення, особливо для банків і гравців традиційних фінансів. У період очікуваного зниження ставок питання полягає в тому, як перенаправити ліквідність із пенсійних фондів (401(k)) і казначейських облігацій у блокчейн — це відкриває нові горизонти для фінтех-стартапів.

Епоха домінування бірж завершується — ончейн-моделі та IPO витісняють CEX із двох сторін. Hyperliquid може перевершити Binance, а Kraken і Bullish готуються скласти конкуренцію монополії Coinbase як єдиній публічній біржі.

Всі переслідують дохід у пост-CEX екосистемі. Старий капітал з достатнім фінансовим резервом згоден на нижчу прибутковість за умови максимальної безпеки основної суми — саме тому Tether створює фізичне золотосховище. Ончейн-сховища також стають перспективним напрямом бізнесу.

У ринку, де лідирують ETF, домінування Coinbase найближчим часом навряд чи буде зруйноване, але ринкові зрушення відкривають шлях для гравців другого і третього ешелонів.

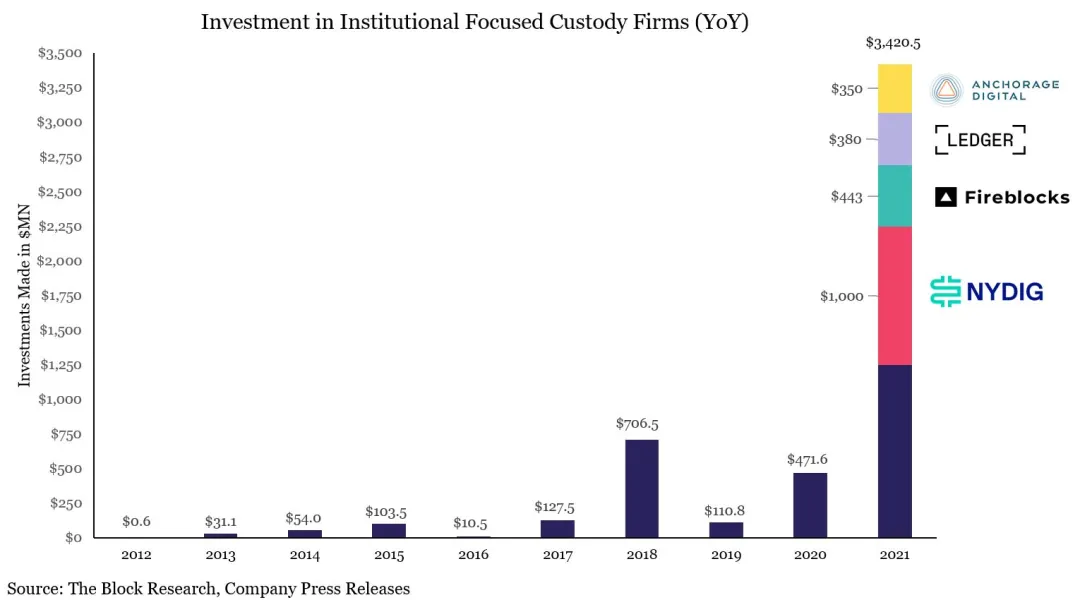

Ілюстрація: Злиття TradFi та DeFi

Джерело зображення: @zuoyeeb3

Порівняно з тим, як долар, казначейські облігації й американські акції створюють багатство, криптовалюти досі «збирають потік у невеликій посудині». Справжній приплив ліквідності можливий лише за умови появи інституційної безпеки та інфраструктури належного рівня.

Досвідчені гравці ринку розширюють свою діяльність. Anchorage Digital і Galaxy Digital — яскраві представники цього процесу.

- • Galaxy — управління казначейськими активами (DATCO)

- • Anchorage — кастоді стейблкоїнів

- • Anchorage Digital та Galaxy Digital — нові ETF-рішення зі стейкінгом

Поза межами BTC та спотових ETF обидва Digital-флагмани борються за частку ринку Coinbase. Розглянемо їх спільні амбіції.

Два основні тренди визначають майбутнє спотових ETF: перше — підвищення стандартів, коли альткоїни та мем-коїни (поза BTC й ETH) зможуть стати ETF після півроку торгівлі деривативами на Coinbase; друге — затвердження моделей стейкінг-ETF із правом викупу базових активів та інтеграцією зі стейкінгом у блокчейні.

Яскравий приклад: Anchorage Digital — ексклюзивний кастодіан та стейкінг-партнер Solana Staking ETF від REX-Osprey, що ідеально поєднує обидва тренди. Якщо бичачий ринок продовжиться, ETF-продукти стануть потужним драйвером зростання для Anchorage Digital.

У класичних ETF Anchorage співпрацює з 21Shares і BlackRock та виступає кастодіаном біткоїн-скарбниці Trump Media — навіть для Mar-a-Lago.

Anchorage: будуючи фортецю стейблкоїнів і криптовалютний Fort Knox

У 2019 році Anchorage почала співпрацю з Visa. До 2021 року вона стала банком-агентом Visa по клірингу USDC.

2021 рік став переломним — старт кастодіального бізнесу з оцінкою $3 млрд, отримання банківської ліцензії OCC на ведення криптооперацій і призначення кастодіаном цифрових активів для U.S. Marshals Service.

Під час краху крипторинку у 2022 році Anchorage стала кастодіальним партнером Aptos (співзасновник Diogo Mónica також інвестував у Aptos).

У I кварталі 2023 року активи платформи зросли на 80%, але компанія скоротила 75 співробітників (20%) і публічно закликала до регулювання стейблкоїнів.

У 2024 році співзасновник Diogo Mónica залишив щоденне управління, повністю передавши керівництво Nathan McCauley.

У 2025 році Anchorage Digital стане кастодіаном біткоїн-скарбниці Trump Media і отримає емітента USDM — Mountain Protocol.

Anchorage Digital, заснована у 2017 році Nathan McCauley та Diogo Mónica, стартувала як невеликий траст у Південній Дакоті, а в 2021 році отримала унікальну ліцензію OCC на банківські операції з криптовалютами (одна з небагатьох).

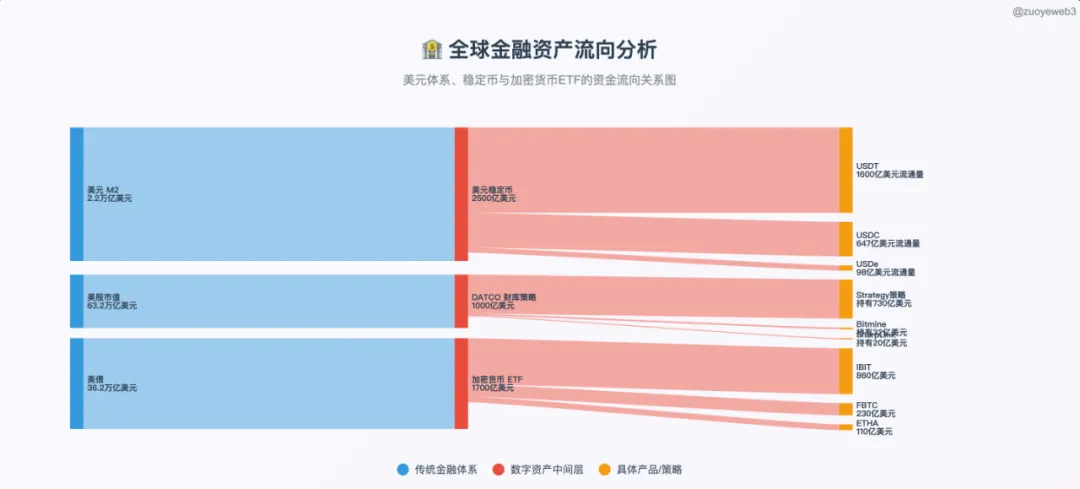

Від Силіконової долини до Уолл-стріт і Вашингтона преміальні фінансові послуги базуються на зв’язках і стосунках.

Ілюстрація: Інституційна мережа Anchorage Digital

Джерело зображення: @zuoyeweb3

Anchorage Digital пропонує повний комплекс для інституцій: торгівля, деривативи, кліринг, стейкінг і кастоді — фактично весь набір послуг. Але у фокусі майбутнього — саме стейблкоїни.

Перший ключовий етап у розвитку Anchorage — правильне використання моменту: у 2021 році, коли президентом став криптоскептик Джо Байден, а на його кампанію пішли великі кошти від SBF, Brian Brooks (екс-юрисконсульт Coinbase) очолив OCC.

Brooks ініціював політику відкритості до криптовалют, запустивши “Project REACh” — програму з розширення фінтех-доступу та боротьби з дискримінацією крипто-бізнесу.

Anchorage скористалася моментом, трансформувавшись із місцевого трасту в повноцінний національний банк Anchorage Digital Bank.

13 січня 2021 року банк отримав дозвіл приймати депозити у USD і надавати кастодіальні послуги для цифрових активів.

Вже наступного дня Brooks подав у відставку. Через такий збіг обставин Anchorage залишається єдиним банком із ліцензією OCC для криптовалют.

Ця ліцензія є центральною для всіх продуктів Anchorage Digital і допомогла залучити $430 млн у раундах Series C і D — ці кошти дозволили успішно пройти «криптозиму» й підготуватися до нового буму стейблкоїнів.

Anchorage підтримують венчурні фонди сектора (a16z) та фінансові гіганти Уолл-стріт — KKR і BlackRock.

Bitpay і Paxos також подавали заявки на ліцензію банку, але отримали відмову; нещодавно Paxos сплатив $26,5 млн штрафу регулятору Нью-Йорка за порушення щодо BUSD.

Anchorage має банківську ліцензію OCC і BitLicense штату Нью-Йорк — його регуляторний статус прирівнюється до BNY Mellon.

Хоча після відставки Brooks Anchorage мав конфлікти з OCC, унікальна ліцензія залишилась — це стратегічний актив для компанії.

Регуляторний статус дозволяє Anchorage працювати з резервами стейблкоїнів, цифровими активами і NFT. Однак крах у 2022 році спричинив внутрішні зміни, зокрема ротацію серед засновників.

Diogo Mónica став партнером Hanu Ventures та залишився головою Anchorage Digital, зосередившись на стратегії й HR. Nathan McCauley повністю взяв на себе операційний контроль, посиливши співпрацю з BlackRock і розбудову бізнесу стейблкоїнів.

Anchorage виступає кастодіаном спотових ETF Bitcoin та Ethereum компанії 21Shares та ексклюзивним кастодіаном і стейкінг-партнером Solana Staking ETF від REX-Osprey.

Компанія активно працює поза ETF, співпрацює з Visa з платежів у стейблкоїнах і пропонує інституціям стейблкоїни, що відповідають вимогам комплаєнсу — наприклад, PYUSD від PayPal.

Anchorage також забезпечує кастоді для Cantor Fitzgerald — кастодіана й інвестора Tether, фактично ставши кастодіаном кастодіана.

Попри сильну регуляторну базу, до 2025 року Anchorage не показував значних результатів у секторі ETF — капіталізація $3 млрд, $50 млрд активів під управлінням, але фокус змістився на стейблкоїни.

Головний актив: Anchorage Digital Bank NA має право приймати депозити в доларах і стейблкоїнах та надавати кастодіальні послуги для обох.

- • Оффчейн: партнерство з Ethena для масштабування емісії USDtb, з дотриманням Genius Act

- • Ончейн: створення USDG Stablecoin Alliance з Paxos і Kraken — спільна експлуатація Global Dollar Network

Anchorage також посилює казначейську стратегію: Joseph Chalom, екс-виконавчий директор BlackRock, став співгенеральним директором Sharplink Gaming (ETH-казначейська компанія), сприяв партнерству BlackRock-Anchorage щодо ETF-кастоді.

Фонд BUIDL BlackRock тісно пов’язаний із Chalom, Anchorage — кастодіан. Фінансова формула:

$BUIDL = BlackRock (емітент) = Securitize (технологія токенізації) + Anchorage Digital (кастоді) + BNY (грошові сервіси)

Особливо цікаво, що голова SEC Paul Atkins має мінімум $250 000 інвестицій у Anchorage Digital і є акціонером Securitize, яка разом із Ethena випускає Converage.

Після публічного виходу Galaxy з’явилися очікування, що Anchorage Digital може провести власне IPO. Зі зростанням бізнесу стейблкоїнів компанія розширить потребу у фінансуванні — ймовірно, це буде перше публічне IPO криптобанку вже цьогоріч.

Galaxy Digital: новий лідер у сфері казначейського менеджменту

У порівнянні з Anchorage Digital, Galaxy вирізняється масштабом, розмаїттям напрямів: вона була партнером Goldman Sachs з OTC-криптоторгів у 2022 році і стала майданчиком для виходу великих власників BTC. Компанія працює у майнінгу, венчурному інвестуванні, high performance AI-обрахунках, а мережа контактів засновника Mike Novogratz охоплює навіть більше ніж у лідерів Anchorage.

25 липня Galaxy допомогла ранньому майнеру реалізувати близько 80 000 BTC ($9 млрд). Хоча продажі проходили поетапно, сама новина призвела до зниження ціни Bitcoin майже на 4% — нижче $115 000.

Такі масштабні угоди провокують спекуляції щодо ринкових маніпуляцій, але Galaxy орієнтована на інституції, адже її мотивація — стабільність і розвиток, не як у агресивних маркетмейкерів.

Реальна перевага Galaxy у виборі моменту: засновник Mike Novogratz, досвідчений фінансист, сприймає криптовалюту як бізнес, а не ідеологію.

Якщо ритейл відходить, а інституції зміцнюються, ріст Galaxy — особливо в сфері казначейських стратегій — заслуговує дедалі більшої уваги.

ETH-казначейська компанія Sharplink, яку очолює колишній керівник BlackRock, — яскравий приклад.

У червні 2025 року Sharplink кілька разів купила ETH OTC у Galaxy — сума сягнула щонайменше $800 млн. А Galaxy є інвестором Sharplink — тобто «одна рука продає іншій».

Окрім BTC і ETF, Galaxy інвестує і допомагає будувати казначейські рішення Ethena Stablecoinx і Mill City Ventures III, Ltd., яка управляє $450 млн у скарбниці SUI.

Galaxy розширює OTC-пропозицію: підтримує LST LsETH для Liquid Collective, а версія SOL (lsSOL) орієнтована на інституції і підтримується Anchorage Digital.

Сектор надзвичайно переплетений.

Global Dollar Network вже об’єднує Anchorage Digital і Galaxy Digital — підтверджуючи, що для великих кастодіанів співпраця важливіша за конкуренцію.

Anchorage концентрується на стейблкоїнах та регуляторних привілеях, Galaxy — на казначейському менеджменті, включаючи рішення за межами BTC/ETH.

Galaxy володіє $1,8 млрд у BTC і нещодавно сформувала $34,4 млн позиції у Ripple (XRP). Ripple, в свою чергу, придбала стартап Rail (який підтримує Galaxy) за $200 млн.

Знову ж — «ліва рука продає правій».

У звітах Galaxy визначено майбутні пріоритети: казначейство й маркет-мейкінг у $HYPE, $SOL, $XRP. Після вирішення спору Ripple з SEC і стрибка курсу на 10% Galaxy вже випереджає ритейл.

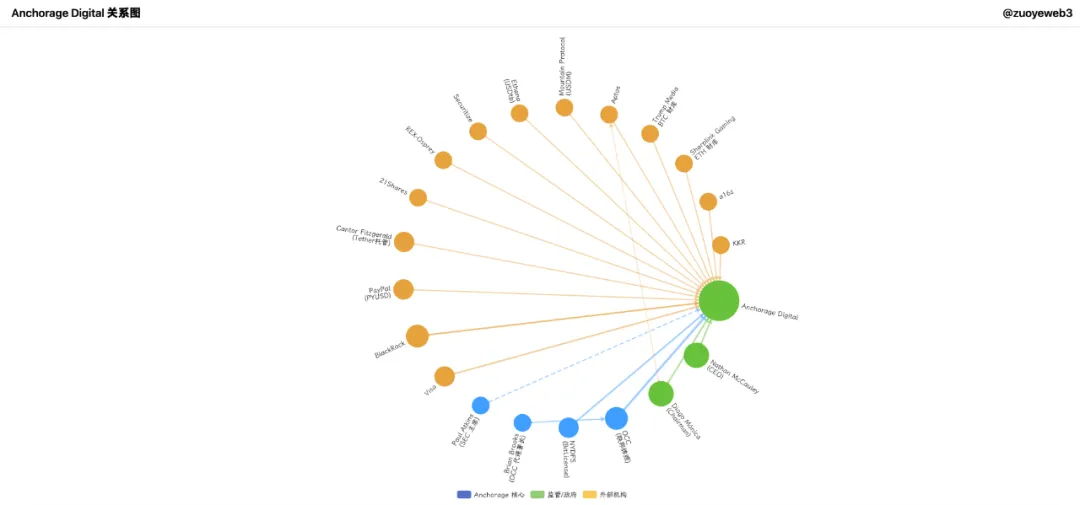

Ілюстрація: Galaxy Digital Holdings

Джерело зображення: @zuoyeweb3

Джерело даних: @SECGov

Galaxy повністю вийшла з UNI і TIA. У нову епоху лідирують USDG, HYPE, XRP — OTC-дески першими відчувають зміни ринку.

Традиційно OTC-дески пасивно виконували заявки «китів», не впливаючи на спотові ринки, що відрізняє їх від біржових маркетмейкерів. Казначейський підхід змінює правила: у міру інтеграції токенів, акцій і облігацій контроль над ціноутворенням токенів залишається відкритим питанням.

Висновки

Кастодіани стали стратегічним перехрестям для капіталу: офчейн-активи потребують безпечного переходу ончейн, а ончейн-ліквідність — комплаєнтних фіат-виходів. Завдяки казначейським стратегіям кастодіани здатні активно впливати на курси токенів. Справжня влада у криптовалютній екосистемі належить ліквідності; епоха CEX/MM невпинно згасає.

BNY Mellon утримує понад $52 трлн активів у кастоді; весь ринок криптовалют оцінюється менш ніж у $4 трлн, а обсяг стейблкоїнів, ETF і казначейських фірм — лише $520 млрд. Криптокастодіани мають великий запас для зростання, перш ніж дійсно почнуть визначати ринок.

Однак пам’ятайте: гроші завжди слідують за найбільш прибутковими можливостями.

Застереження:

- Матеріал відтворено з [Zuoye Waiboshu] і належить автору [Zuoye Waiboshu]. З питань передруку звертайтеся до Gate Learn — команда оперативно відреагує.

- Всі думки та оцінки у цій статті відображають лише позицію автора й не є інвестиційною рекомендацією.

- Інші мовні версії перекладено командою Gate Learn. Якщо Gate не зазначено джерелом, їх не можна копіювати, поширювати чи використовувати для плагіату.

Ілюстрація: Пік залучення криптокастодіального капіталу

Джерело зображення: @zuoyeweb3

Ілюстрація: Злиття TradFi та DeFi

Джерело зображення: @zuoyeeb3

Ілюстрація: Інституційна мережа Anchorage Digital

Джерело зображення: @zuoyeweb3

Ілюстрація: Galaxy Digital Holdings

Джерело зображення: @zuoyeweb3

Джерело даних: @SECGov

Підпишіться на Gate, щоб дізнаватись багато нового за світу криптовалют